1億円を貯めてFIREを達成した40代子育て夫婦のリアルな資産推移

どうも。『毎日が祝日。』いわいです。

今日はネットで見かけたこちらの記事から。

今日は「幻冬舎ゴールドオンライン」に掲載されたFIREに関する記事です。

当ブログでも何度か登場した、資産1億円を達成しFIRE達成者の寺澤伸洋氏の記事です。

今回は1億円を達成するまでの資産推移をご紹介していきます。

いかにして1億円を達成したのか

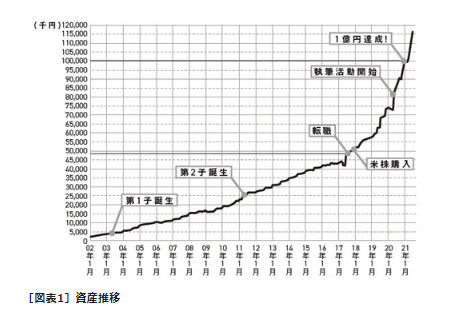

まずは早速1億円に到達するまでの資産推移を見ていきましょう。

グラフが掲載されていましたので転載します。

本文とグラフから区切りとなるタイミングをまとめてみました。

2002年:結婚、資産200万円

2017年:4800万円

2020円:1億円

2021年:1億1500万円

こんな具合です。

2017年に4800万円だったのが、2020年には一気に1億円に到達しています。

グラフというのは視覚的に分かりやすいもので、明らかに上昇する角度が変わるポイントがあります。

この辺りは後で登場することになります。

ふたつの蓄財フェーズ

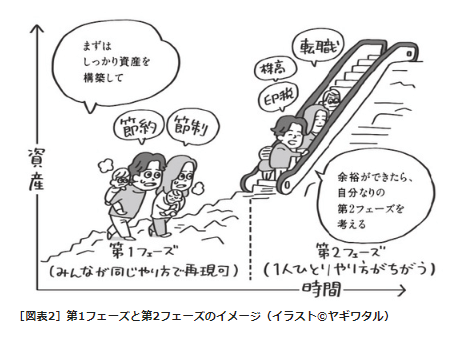

では、このグラフに合わせ第1・第2フェーズと分け、それぞれの時期にどのように資産を増やしたのかを見ていきましょう。

第1フェーズ(節約、節制フェーズ)

まずは2002年から2017年までの15年間でどのように蓄財したかです。

ここは私が何か言うより、本文を引用したほうが分かりやすいでしょう。

前半15年間の第1フェーズでは、僕たちは夫婦で共働きをしながら、しっかりとした家計管理をおこない、大小さまざまな支出を見直すことで貯蓄をしてきました。

このときの目標は「子どもたちの学費の準備をすること」。子どもが大学卒業するまでにはひとり2,000万円かかると言われていたので、ふたり分で4,000万円を貯金することを目指しました。

夫婦でやったことは、支出の見直しのようです。

資産形成においてはベタとも言える基本中の基本です。

支出を見直すことで、収入が変わらずとも貯金額は増えます。

ただ、貯金だけでの資産形成は地道な道のりのため、非常に時間がかかります。

そのあたりは寺澤伸洋氏も後悔の念を書いています。

アベノミクスの絶好機を逃す

後悔とは「投資」についてです。

ただ1点だけこの時期に大きな後悔があります。それは、2012年後半からはじまったアベノミクスに乗れなかったことです。この当時、日本の株式市場はひどいものでした。

これ、私は滅茶苦茶分かります(苦笑)。

私の30代前半からの株式市場はエラいことがいろいろと起きていました。

・2006:ライブドアショック

・2008:リーマンショック

・2009:ユーロ危機

・2010:民主党政権下の低迷

・2011:東日本大震災での低迷

寺澤伸洋氏も次のように述べています。

こうして数多の暴落を経験したことで相場に対して手が縮んでしまっており、株式相場に嫌気がさしていて株に手を出せなかったのです。これが本当にもったいなかったと思います。

本当によく分かります。

私の場合は、それ以前にリスク耐性が無さ過ぎてどうにもならなかったのですが(苦笑)。

もしかしたら「米国株に投資すれば良かったのでは?」と思う人もいるかもしれません。

当時は、まだ海外株投資はあまりにも先進的な考え方です。

今のように一般的にはなっていません。

投資と言えば「安く買って、高く売る」短期投資、さらに言えばデイトレードがブームとなっていました。

一方で積立投資は知る人ぞ知る手法で、一般的ではありませんでした。

そんなこんなが続いていた後に「アベノミクス」など言われても、とてもではありませんが投資を再開させる気分にはなりませんでした。

しかし、低迷していた株式市場はまさかの急回復。

逃した魚は大きかったです。

第2フェーズ:2017〜2021年の転職・米株高・印税フェーズ

寺澤氏の資産形成の第2フェーズは、転職を機に大きく転換します。

後半の第2フェーズでは、転職を機に少しスタイルが変わります。年収が上がり、少し気持ちに余裕が出て株式投資を再開。しかもちょっと上がるとすぐに売りたくなっていた性格の僕が、気持ちの余裕からか、打って変わって長期投資のスタイルをとるようになったのです。

グラフの傾きが急になった理由は転職による収入アップと投資の再開と語っています。

しかし、それだけではありません。

次の一節が非常に重要です。

あわせて僕が勤めていた外資系企業は給与体系の一部として株を付与する制度があり、2017年に付与された800万円分の株が4年後に4倍近くの3,000万円超になったことで、資産増に大きく寄与してくれました。

ストックオプションみたいな制度なのでしょうか、寺澤氏の転職先はアマゾンなのですが、株が大きく成長したことが資産増に貢献したようです。

こうなると再現性は非常に乏しくなってきます。

いかなる「第2フェーズ」を描くか?

そこで寺澤氏が提唱しているのは「第2フェーズの迎え方」です。

第1フェーズは、多くの人は変わらないです。

なぜなら、多くの人は大学へ進学し、就職し、給料を得て、収入と支出の差額を貯金し、その一部を投資する、という資産形成になるからです。

よって、収入の多さと支出の少なさだけの勝負です。

一方で、第2フェーズは人それぞれの得意分野や方向性によって実に様々な可能性があります。

誰かの真似をするのではなく自分の頭でどうすれば収入を増やしたり、資産を増やしたりできるかを考えなければなりません。

転職でもいいでしょうし、副業でも起業でもよいでしょう。

どこかで突き抜けるきっかけがないと大きな資産は築けません。

しかも、なかなか計画的に第2フェーズを迎えるのは難しいです。

5000万円ならともかく1億円を貯めるとなれば、そう簡単な話ではありません。

1億円を目指すのであれば、第1フェーズだけで到達可能なのかを見極め、難しそうであれば第2フェースの準備をできるだけ早くに着手すべきです。

まとめ

以上『1億円を貯めてFIREを達成した40代子育て夫婦のリアルな資産推移』でした。

いかがでしたか?

1億円の資産を築くには、何かのきっかけで大きく資産を伸ばすタイミングがありそうです。

人生のターニングポイントになるかもしれませんので、その準備は周到に行わなければいけません。

以下関連記事です。

実際にFIREした人が「FIREなんて辞めておけ!」と語っています。一体なぜでしょうか?

「お金持ちになれる人は若い頃から違う」とFIRE達成者も断言しています。

30歳でFIREを達成した元・三菱サラリーマンの穂高唯希氏はどのような「マイルール」を持っていたのか紹介しています。