【これであなたも準富裕層】金融資産7000万円のヤバすぎる世界10選

どうも。『毎日が祝日。』いわいです。

ネット上を見回すと、若くして高額の資産を築いた人、ものすごい額を投資に回している人を見かけることがあります。

しかし、このような人はごく一部であり、ある意味特殊な人たちと言えます。

このような人たちを見ると、つい焦ってしまいがちですが、比較する必要はありません。

ただ、どんな人なのかが気になるのも事実です。

そこで今回は、私の情報を公開し、準富裕層以上を目指す上での一つの目安になればと考えています。

この記事を読み終えた後には、「自分も準富裕層以上なら達成できそう」と思ってもらえれば幸いです。

それでは早速いってみましょう。

1.貯蓄率60%以上

金融資産7000万円のヤバすぎる世界1つ目は「貯蓄率60%以上」です。

私は現在、毎月の手取り収入の40%以上を貯蓄・投資に回しています。

今年は、ここまで平均43%となっています。

おそらく43%という数字は、まあまあ高い数字ではないかと考えています。

「家計の金融行動の世論調査(2024年)」によると、単身世帯のうち、上限の「35%以上」と回答した世帯は全体の11.1%しかいませんでした。

ちなみに、対象を「20%以上」まで拡大しても、全体の28.8%しかいません。

私の属する「50歳代」に限定しても、「35%以上」と回答した世帯は11.4%、「20%以上」にも拡大しても26.7%しかいませんでした。

全世代の全体の平均貯蓄率は14%となっていました。

よって、40%はデータ的にも高いほうだと分かります。

ただし、誰もが実現可能な数字かと問われると、そうではないとも思います。。

貯蓄率40%ともなると、それなりの収入が必要になると思います。

収入が増えるにつれて、支出を増やさないようにすれば貯蓄率が上昇しますので、特に若い人は焦らず、まずは収入アップに励むことをお薦めします。

2.運用資産額1600万円以上

金融資産7000万円のヤバすぎる世界2つ目は「運用資産額1600万円以上」です。

正直なところ、「20%は低くないか?」と思われる可能性が大です。

私は当初、投資に消極的で、金融資産5000万円達成月の運用資産額は、わずか143万円しかありませんでした。

投資を再開したのが金融資産4000万円の頃で、投資額を増やし始めたのが5000万円達成後になります。

当時の私は投資に対する恐怖心がまだ強く、なかなか投資に資産を回すことができませんでした。

ただ、高配当株投資には興味があったため、高配当で有名な米国株数種類を100万円だけ興味本位で購入したのでした。

ただし、その数か月後にコロナショックが発生する事態に巻き込まれ、一気にマイナスに転じたのでした。

それでも売却せずに積立投資を継続した結果、現在では運用資産額が1600万円を超えるに至りました。

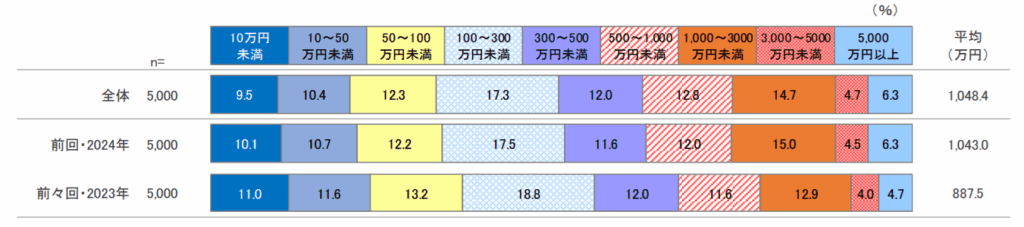

ちなみに、下のグラフは「個人投資家の証券投資に関する意識調査2025年版」の有価証券の保有額を表しています。

2025年のデータを見ると、1600万円は「1000万円から3000万円未満」に含まれ、全体の14.7%であることが分かります。

「1000万円以上」で見ると全体の25.7%であることも分かります。

そして、有価証券の保有額が「3000万円以上」になると全体の10.0%となります。

どの程度の資産を運用に振るかは人それぞれの方針によりますが、早く資産を増やしたい人は極力運用に回すべきでしょう。

3.積立投資6年以上

金融資産7000万円のヤバすぎる世界3つ目は「積立投資6年以上」です。

初めて投資をしたのは今から20年以上前の30歳頃のことです。

しかし、投資が上手くいかず、性格的にも合わないと判断し、しばらくの間、投資から離れていました。

そして、つみたてNISAを利用して投資を再開したのは2019年3月のことです。

1年後の「コロナショック」を乗り越え、気づけば6年以上投資を続けていました。

つみたてNISAを始めたときの方針として、どんなに短くても10年以上は積立投資を継続するつもりでした。

また、新NISA制度に変更となりましたが、満額の1800万円を投資してみたいと思うようになりました。

そのため、少なくともあと3年半くらいは積立投資を継続する方針です。

ちなみに、QUICK資産運用研究所の概算によると、購入してから解約するまでの保有期間は平均で2024年末に2.7年となり、2015年時と比較して0.7年長期化が進んだそうです。

これでもまだまだ短いと感じますが、NISA制度の影響か徐々に伸びてはいるようです。

4.積立金額は月30万円

金融資産7000万円のヤバすぎる世界4つ目は「積立金額は月30万円」です。

積立投資を6年半続ける中で、毎月の積立金額は徐々に増えていきました。

最初の積立金額は、まさかの900円。

3つのファンドに300円ずつ投じたのが最初です。

そこから徐々に金額を増やし、つみたてNISAの満額33,333円まで行きました。

新NISA制度になってからは、つみたて投資枠の月10万円まで一気に増額。

さらに、成長投資枠も使い、現在では毎月30万円を投資しています。

おまけで、昔買っていたVTIとVYMは放置してあり、分配金が貯まってきたらVTIを1口追加投資しています。

5.金融リテラシーは低め

金融資産7000万円のヤバすぎる世界5つ目は「金融リテラシーは低め」です。

資産が少ない人からすると、資産の多い人は金融リテラシーが高く、投資にも詳しいと思われているかもしれません。

私の所感として、この記事を読んでいる皆さんのほうが金融リテラシーは高い傾向にあると思います。

私は投資の歴は長いですが、そこまで投資に強い興味関心を持って取り組んできたわけではありません。

そして、そこまで投資について勉強してきたわけでもありません。

新NISAで購入しているファンドもオルカンとS&P500という二大人気ファンドで、それ以外を購入する予定もなく、何の調査もしていません。

株価や為替も月1回だけチャートを見て、「こんな変化をしていたのか?」と毎月のように驚いている始末です。

それでも7000万円近くまで金融資産を増やせたのは、ただ単に長い時間をかけて地道に貯金してきたことと、つみたてNISA登場以降に制度を利用して積み立て続けただけに過ぎません。

つまり、金融リテラシーの高さよりも、継続力と制度利用が重要だったということです。

6.借金なし

金融資産7000万円のヤバすぎる世界6つ目は「借金なし」です。

私は生涯ローンを抱えたことがありません。

何なら分割払いというやつも利用したことがありません。

悪い借金はしないに越したことはないと考えています。

中には、大きなお金を借りて、投資で回収するという手段を取る人もいるでしょう。

上手くいくのであれば、それはそれでよいのではないでしょうか。

私は投資で大きなリスクを抱えたくありませんから、手を出さないだけです。

この辺りが資産増加スピードの遅い理由なのでしょう。

7.副業収入あり

金融資産7000万円のヤバすぎる世界7つ目は「副業収入あり」ということです。

副業収入は、今年に入ってから発生し始めました。

Youtubeチャンネルの運営を開始してから1年間は無収入が続き、正直なところ「何のためにやっているのか?」との疑問を抱く日もありました。

しかし、お金のためだけではなく、お金にまつわる情報と経験を伝えて少しでも役に立てれば、との想いでどうにか続けることができました。

その結果、今年の7月からようやく収入を得られるようになりました。

ただし、金額はたいしたことはなく、子供のお小遣いレベルです。

それでも、ゼロだったものがプラスになるわけですから、大変ありがたい限りです。

8.独身

金融資産7000万円のヤバすぎる世界8つ目は「独身」です。

実は、結婚していないことが私の資産形成において最も大きいと考えています。

収入は大したことがありませんが、一人暮らしであるが故に少ない支出で生活できています。

これが最初に述べた高い貯蓄率につながっています。

結婚して子供がいたら、間違いなく同水準の資産形成はできていないでしょう。

私の場合は一人暮らしの気軽さから、早い段階で「結婚しないほうがよい」との結論を導き出しました。

資産形成に本腰を入れたのが40歳を過ぎてからでしたから、その遅さが悔やまれるところです。

もし、もっと早く支出削減の重要性に気づき、投資の重要性に気づいていたら、今頃7000万円は軽く超えていたでしょう。

9.家の購入は先送り中

金融資産7000万円のヤバすぎる世界9つ目は「家の購入は先送り中」であることです。

50歳を過ぎると、すでに持ち家を保有している人も多いことでしょう。

ところが私は、まだ持ち家を保有しておらず、賃貸暮らしを続けています。

もちろん、家の購入を考えなかったわけではありません。

しかし、踏ん切りがつかなかったのは、最終的に人生をどの土地で過ごすのかを決めかねていたからです。

私の中では「地元へ帰りたい」との想いがあったため、どうしても現在住んでいる東京近郊で家を買うとの判断には至りませんでした。

また、地元であれば、東京近郊よりはるかに安い価格で家を手に入れられるとの計算もありました。

さらに言えば、相続で家を手に入れられる可能性もあります。

そう考えると、慌てて家の購入は行わないほうがよいとの判断になり、ここまでずっと賃貸暮らしとなっていました。

そのため、住宅ローンを抱えずに済んでおり、資産形成には有利に働いたと考えています。

今後、家を購入するとしたら、安価な中古物件を現金一括で購入することになるでしょう。

10.子供の頃から貯金好き

金融資産7000万円のヤバすぎる世界10個目は「子供の頃から貯金好き」であることです。

そもそも、資産形成の出発は子供の頃です。

もちろん子供の頃から投資などはしておらず、お小遣いやお年玉をもらっては、使わずに貯金していました。

貯金は親の教えかもしれません。

とにかく子供の頃から「使う」より「貯める」ほうが好きな子供でした。

なぜなのか記憶は定かではありませんが、お金を貯めているほうが安心感があったのかもしれません。

ですから、アルバイトで稼いだお金もほとんど使いませんでしたし、それは就職してからも変わりません。

当然のことの如く、新卒1年目から貯金し始めていました。

投資が上手くいかず、給料も高くないため、資産形成スピードは遅いですが、地道に資産を増やしてきました。

他の人たちと比較して早めに資産形成に着手していたことが、7000万円もの資産を作る土台となったことは言うまでもありません。

準富裕層へ辿り着くには?

以上、私の金融行動10選を見ていただきました。

ここまで見ていただいて、「私は全然及ばない」と思った人がいるかもしれません。

しかし、大丈夫です。

私はすでに50歳を過ぎており、相応の時間をかけてようやく準富裕層まで辿り着きました。

裏を返せば、時間さえかければ準富裕層なら十分達成できる可能性があるということです。

そのため、まずは貯蓄率を改善するところから始めるとよいでしょう。

すなわち、「支出の削減」です。

定番の話で言えば、固定費のような大きな支出から順番に削減を進めていくことです。

ただ、それだけでは貯蓄率40%まで辿り着けるかどうか分かりません。

そこで、一度、衣食住の最低限必要なもの以外にはお金を使わない生活を試してみるとよいでしょう。

自分の貯蓄のポテンシャルがどれだけあるかに気づけるはずです。

そして、何と言っても「収入の増加」です。

最近は「貯蓄から投資へ」と叫ばれていますが、その前段として収入アップに努めるべきです。

そのために本業でしっかり結果を出し、会社・クライアントに貢献し、昇給・昇進を勝ち取る。

そして、投資に回す資金を増やしていくのがベターだと思います。

私は投資の遅れから資産を増やし損ねましたから、早く投資を始めておけば資産形成は有利になる可能性が高いです。

投資の対象・商品はその人の目標などによると思いますが、長期に渡る投資となるため、目先の利益に左右されることなく商品選びを徹底すべきです。

まとめ

以上『【これであなたも準富裕層】金融資産7000万円のヤバすぎる世界10選』でした。

いかがでしたか?

最後にまとめです。

1.貯蓄率60%以上

2.運用資産額1400万円以上

3.積立投資6年以上

4.積立金額は月30万円

5.金融リテラシーは低め

6.借金なし

7.副業収入あり

8.独身

9.家の購入は先送り中

10.子供の頃から貯金好き

高い貯蓄率や長期的な積立投資の継続は、時間とともに着実に資産を増やす土台となりました。

また、私が伝えたかったことの一つは、金融資産の多寡と金融リテラシーの高さは必ずしも一致しないということです。

そして、見ていただいたとおりで、私は決して特別な、恵まれた人間ではありません。

まだ若い方や目標が遠いと感じる方も、まずは支出を削減し、浮いたお金を投資に回すというシンプルな行動を地道に続けることが、何よりも強力な手段となります。

今回の情報が、皆さんが準富裕層、そして富裕層へとステップアップしていく上での、具体的な「目安」や「背中を押す力」となれば幸いです。

以下関連記事です。

当チャンネルの視聴回数上位TOP7のFIREや資産形成に役立つ神動画を集めました。

準富裕層に到達し、50歳を過ぎてからマジで実感したことがいろいろとありましたので、ご紹介しています。

会社員は資産5000万円を貯めて「窓際FIRE」を目指すことで無敵になれるのかを調べました。