つみたてNISA(積立NISA)を始める前に6つのデメリットを確認

2019年から少しずつ投資も再開させようと思い、いろいろ考えた末にSBI証券につみたてNISAの口座開設を申し込みました。

この記事を書いている時点では、口座開設作業中とのことで、待ちの状況になっています。

どの投資信託を購入しようかな~などというところまではまだ及ばず、まずは目先のことに集中している毎日を送っております。

商品選びは年末年始のお休み中にでもやろうかなと思っていた矢先、こんな記事を見つけました。

『最長20年間、利益が非課税になる「つみたてNISA」 始める前に確認したい6つのデメリット』

つみたてNISAにもそりゃデメリットはあるでしょうけど、よりによってこれからつみたてNISAを始めようかという矢先にデメリットの記事を目にしてしまうとは。。

ちょっと気になってしまったので、実際に購入する前にデメリットを改めて確認しておきたいと思います。

つみたてNISAのデメリット1 選べる金融商品が少ない

最初のデメリットは、選ぶことのできる金融商品が少ない点です。

“つみたてNISAで対象となる金融商品は金融庁が厳選した162本になり、低コストのインデックスファンドが142本、アクティブファンドが17本、ETF(上場投資信託)が3本です。”

投資信託は現在6,000本前後あるらしいのですが、つみたてNISAでは厳選された160本程度が対象となります。

だいぶ選択肢が限られます。

個別株を買うことはもちろんできませんし、REIT(不動産投資信託)を買うこともできません。

確かに選択肢は大いにこしたことはありません。

ただ、投資に慣れていない人が6,000もの投資信託の中から自分が欲しい商品を見つける作業はすごく大変のような気がします。

160本でも多いように感じるくらいですから、初めて投資をする人なんかにはむしろメリットになるとも考えられます。

つみたてNISAのデメリット2 元本割れの可能性がある

2つめのデメリットは、元本割れの可能性があるということです。

しかし、投資をやるなら元本割れは覚悟の上。

元本割れして資産が減るのが嫌なのであれば、投資しなければいいだけの話です。

今回つみたてNISAをやってみようと思ったきっかけは、2019年に資産が一定額貯まるので、プラスアルファの資産を構築するために実験的に痛くない金額で試してみようと思ったことでした。

ですから、仮に元本割れしたとしても、最悪ゼロになったとしても痛くない程度で投資しようと思っています。

繰り返しになりますが、元本割れが嫌なら投資すべきではありません。

つみたてNISAのデメリット3 非課税期間は20年限定

3つめのデメリットは、非課税期間が20年と限られていることが挙げられます。

確かにiDeCoには期間は定められておりません。

しかし最長でも10年間の非課税期間しかないNISAと比べればマシです。

また僕の場合、長くても65歳までの投資を考えているため、20年の非課税期間があれば十分です。

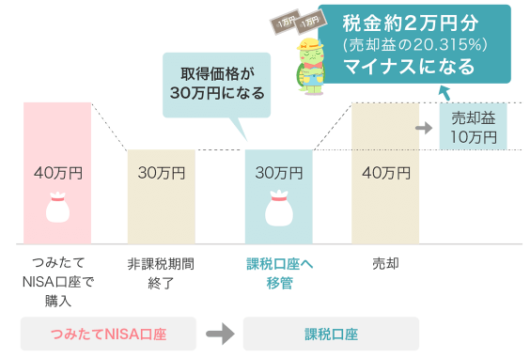

問題になってくるのは、20年の非課税期間終了時に売却しなかった場合。

売却しない場合は、通常の証券口座へ移管することになりますので、ここからは課税対象となります。

元本割れした状態で期限を迎えたときは、売却しないという選択をする人がいるかもしれません。

通常の証券口座に移管してから価格が上昇したとしても、その後売却する際には当然利益は課税対象となるため、注意が必要です。

(引用元:たあんと)

つみたてNISAのデメリット4 投資額は上限年間40万円

4つのめのデメリットは、投資できる金額の上限が年間で40万円に限られているということです。

もっと多くの金額を投資したいという人にとってみれば、年間40万円というのは確かに少ないです。

NISAの場合は年間で120万円です。

しかし、僕の場合、極力全資産に影響のない範疇で投資を試したいという意識が強いため、年間40万円という低い金額は特にデメリットとは感じません。

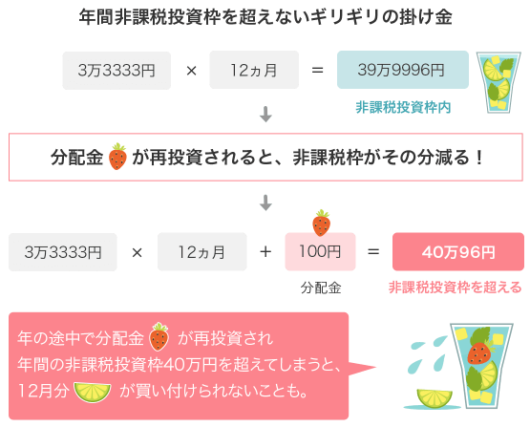

ただし気を付けなければいけないのは、利益を再投資する場合もこの上限40万円に含まれるということです。

(引用元:たあんと)

つみたてNISAのデメリット5 非課税枠を翌年に繰り越せない

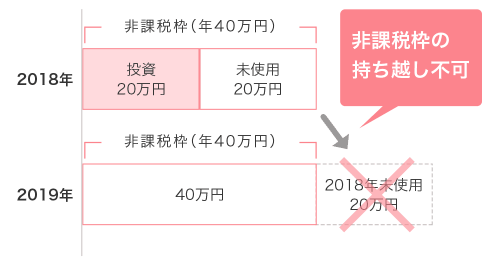

5つめのデメリットは、非課税枠を翌年に繰り越すことはできないという点です。

例えば、今年30万円しか購入しなかったとしても、翌年に余った10万円が繰り越され、50万円まで非課税になるということはないということです。

(引用元:たあんと)

まあこれは仕方ないですよね。

ルールとしては、ある意味当然のことなので、別にデメリットと騒ぐほどのことでもないように思います。

つみたてNISAのデメリット6 損益通算はできない

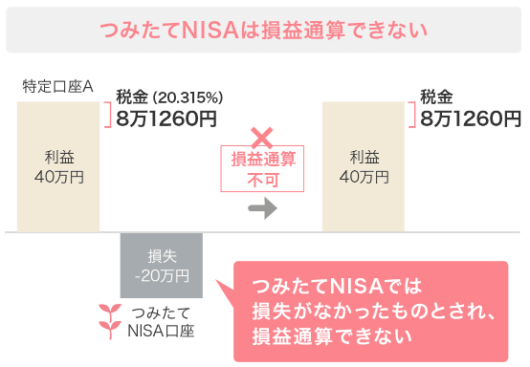

6つめのデメリットは、損益通算ができないという点です。

「損益通算」とは一体何でしょうか?

「損益通算」とは証券口座を複数利用しているときに、それぞれで発生した損益を合算して税金の負担を軽くできる仕組みです。

つまり、つみたてNISA以外にも証券口座を持っていたとして、他の証券口座で利益が出て支払う税金はについては課税されることになります。

(引用元:たあんと)

これも仕方ないでしょう。

最初から考えてもいなかったことなので、デメリットとも思っていません。

まとめ

以上、「つみたてNISA(積立NISA)を始める前に6つのデメリットを確認」でした。

大事なことは「自分が何を求めているか?」です。

デメリットも考え方によってはメリットに変わります。

出てくる情報は鵜呑みにするのではなく、自分に置き換えて解釈すべきです。

特にお金や投資は、人によって差異が大きいですから、自分軸で考える習慣を身につけておく必要があります。

情報をそのままマネして元本割れして将来の資産を減らしてしまうようでは目も当てられません。

自分の頭で考えて決断しましょう。