金融庁も問題視する「ファンドラップ」、高齢者を狙う金融機関の甘い誘い

どうも。『毎日が祝日。』いわいです。

今日はネットで見かけたこちらの記事から。

「ダイヤモンド・オンライン」に掲載された記事からです。

雑誌のほうの特集は「お金の終活」ということで、老後のお金についていろいろな話題が取り上げられています。

高齢者は一定以上のお金を持っているが故に、金融機関に狙われています。

今回ご紹介する"ヤバイ"金融商品は「ファンドラップ」です。

ファンドラップとは?

そもそも「ファンドラップ」とはどのような商品なのでしょうか?

今回は検索したら1位に表示された三井住友銀行のファンドラップの紹介ページから引用しながら紹介していきます。

ファンドラップとは、お客さまの資産運用の考え方等をもとに、複数のファンドを組み合わせた資産配分をご提案し、それに基づき運用、管理を行うサービスです。

何か非常に聞こえの良い商品のようです。

しかし、勘の鋭い方ならお気づきのはず。

ファンドラップのポイントは「運用を専門家にお任せできる」ことです。

「運用をプロに任せる」イコール「手数料が高い」となります。

では、どれくらいの手数料になるのか?

三井住友銀行のウェブサイトには次のように記載されていました。

【費用について】

SMBCファンドラップは、お客さまの純資産総額に応じて、個別契約※ごとに定期的に報酬をお支払いいただきます。報酬体系は次の2種類からお選びいただけます(くわしくは「SMBCファンドラップ契約締結前の書面」をご覧ください)。Ⓐ固定報酬型(基本報酬率:上限年率1.54%<消費税込>)

お客さまの純資産総額に応じた基本報酬率をもとに計算した基本報酬額を、原則として四半期ごとにお客さまの運用資産からお支払いいただきます。Ⓑ成功報酬併用型(基本報酬率:上限年率1.21%<消費税込>、成功報酬率:該当利益に対し一律11.0%<消費税込>)

基本報酬率をもとに計算した基本報酬額を、原則として四半期ごとにお支払いいただきます。加えて、原則として1年間の運用で一定の利益が出た場合、その利益に対して成功報酬率をもとに計算した成功報酬額を、お客さまの運用資産からお支払いいただきます。※SMBCファンドラップの契約には、投資一任契約にかかる基本事項全般を定めた「基本契約」と個別ポートフォリオの投資一任運用において必要な事項全般を定めた「個別契約」があります。

上記報酬以外に各ファンドに係る信託報酬、有価証券等の売買手数料、信託事務の処理等に要する諸費用(監査報酬を含みます)をファンドの信託財産から間接的にご負担いただきます。

まず基本報酬ないし成果報酬があり、加えて信託報酬がかかります。

基本報酬が上限年率1.54%です。

そして成功報酬型は「利益に対し一律11.0%」と、ちょっと考えられない高さです。

これだと、仮にプラスになってもその大半を金融機関に持っていかれてしまうイメージしかありません。

さらに嫌らしいことに、この手数料に関する記述はページの最下部にある下のボタンをクリックして展開しないと見えないようになっています。

完全にヤッてます。

明らかに手を出してはいけないタイプの金融商品です。

金融機関に狙われる高齢者

今回のダイヤモンド・オンラインの記事では、このファンドラップを問題視しています。

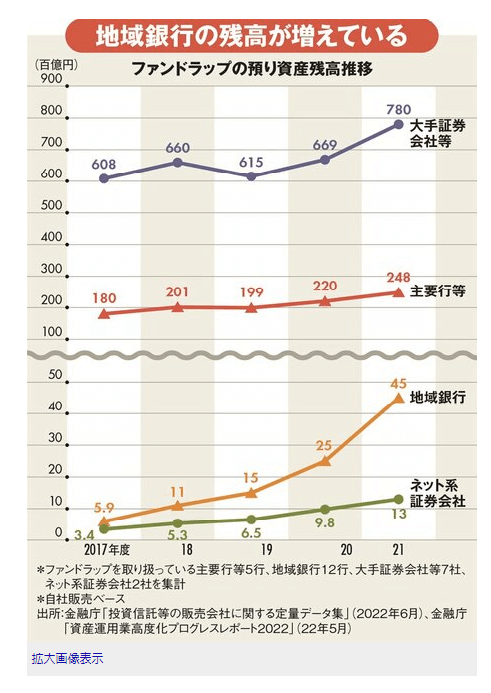

私も思わず驚いた驚愕のデータはこちらです。

なんとファンドラップの預か資産残高が年々増加しているではありませんか。

中でも「地域銀行」の増加が著しいです。

ざっくりとした言い方をすれば「地方の年寄りが狙われている」といったところでしょうか。

金額で言えば「大手証券会社等」の金額も大きく増加していますから、田舎に限らず全高齢者が"獲物"と見られていると思って間違いありません。

当ブログではたびたび金融機関の"魔の手"をご紹介してきましたが、やはり高齢者は狙われているのです。

「資産を増やす」以上に「資産を守る」意識を

では、あなたの老後を支えるであろう大切な資産をどうすればよいのか?

こういう怪しい商品に手を出す理由は、私は「資産を増やしたい」という欲に原因があると考えています。

私は詐欺について騙す方がもちろん悪いと思いますが、騙される方にも問題アリと考えているタイプです。

相手は「欲」に付け込んでくるわけです。

逆にハナから「資産を増やしたい」と思ってない人は騙されないわけで。

老後にまで「少しでも資産を増やしたい」と思うのは、気持ちとしては理解できます。

長い老後を考えれば、お金はいくらあっても助かるでしょう。

しかし、せっかく貯めた老後資金の大半を残して亡くなっては元も子もありません。

であれば、「資産を増やす」ことより「資産を守る」ことを優先させたほうがよいのではないでしょうか。

無理に増やしに行くより、減るスピードを抑える方法を探るとか。

あとは、投資に関する知識を持っておくことでしょう。

これまで投資をしてこなかったのに、老後を間近に控え、突然投資を始めようと思うから、誰に聞けばよいか分からず、プロだと思う金融機関に相談する。

そしてカモられる。

こんな構図なのではないでしょうか。

資産を守るためには、投資をしない人であっても現役時代から投資に関する知識を身に付け、常にアンテナを張っておく必要がありそうです。

まとめ

以上『金融庁も問題視する「ファンドラップ」、高齢者を狙う金融機関の甘い誘い』でした。

いかがでしたか?

高齢者は判断が鈍り、そこを付け込まれる恐れがあります。

常日頃から金融機関とは距離を置き、自らの判断で投資するか否か決めていくべきでしょう。

以下関連記事です。

お金のプロが退職金で買ってはいけない金融商品を教えてくれました。

こちらの記事でもファンドラップはやってはいけないと指摘されています。

せっかく老後資金を貯めても大半を使わずに亡くなっている衝撃の実態があります。