【歴史は繰り返す】今年も新NISA損切り民が大量発生したらしい

どうも。『毎日が祝日。』いわいです。

先日ネットを眺めていたところ、とある文字が私の目に飛び込んできました。

それは、最近の為替相場の影響で資産を減らした人たちが続々と損切りしていると言うではありませんか。

当初はにわかに信じられなかったのですが、時間の経過とともに事の内容を理解できました。

思い起こせば昨年もトランプショックの影響で、2月以降に資産を減らして損切りした人たちがいたような気がします。

そこで今回は、なぜ例年この悲劇が起こってしまうのかを見ていくことにします。

今も心が落ち着かない投資初心者の方やすでに売却してしまった損切り民の皆様はぜひ参考にして下さい。

事の経緯

事の発端となったのは、1月末に急激に進んだ円高ドル安の動きです。

1月23日あたりからだったでしょうか、急激に円高が進み、28日には1ドル152円台前半まで進みました。

そして、トランプ大統領のドル安容認発言がきっかけとなり、さらなる円高の可能性が生じ、これ以上の損失を回避すべく、新NISA投資家の一部が損切りを選択したようです。

しかし、私はにわかに信じられなかったので、自分でXを調べてみました。

すると、確かに一人二人ではない人数で損切りした、売却したと発信する人たちを発見してしまいました。

マジだったのかと改めて驚いた次第です。

ここで直近3か月のドル円のチャートを見てみましょう。

確かに、この円高ドル安の動きは正直ひどいと思います。

ちょっと円安ドル高が進み過ぎてはいるかな、とは思っていて、どこかで調整のような動きが出るかもと思っていました。

ただ、いくらなんでも金融資産7000万円を達成できそうだったタイミングで「こんなに下がらなくていいじゃん」というのが私の本音です。

いろいろな意見

さて、今回の騒動について、当然のことながら、賛否両論の意見が出ておりました。

まず、否定的な意見から見ると、Xでは「損切りはバカ、買い増しのチャンス」といきなり辛辣な意見が登場。

「NISAで損切りするなんて、短期投資をしているのか?」という思い切り正論あり。

さらに「S&P500は最高値を更新したぞ」という意見もありました。

確かに、株価は依然として好調で、まだまだ上昇が見込めそうです。

「この程度で騒ぐなら、最初から投資などしないほうがよい」とさえ語られていました。

制度の不理解と状況判断のできていない点を見て、損切り民は常に嘲笑の対象となってしまうようです。

一方で、肯定的な意見もちらほらありました。

「生活を守るための合理的選択」

「制度的にはもったいないとは思うが、金銭的な事情は人それぞれ」

「資産減少にメンタルが保てない人もいるだろう」と売却した人たちを擁護していました。

ただ、言葉の端々に「もったいない」というニュアンスは見え隠れしています。

ちなみに、専門家の意見も添えられていましたので、少しだけ紹介しておきます。

「新NISAは長期運用が基本で損失は損益通算不可ですが、非課税枠は再利用可能。短期変動での売却を避け、リスクに合った運用をするべきでしょう」

結局、短期での売却は避けたほうがよいと言ってますから、やはり狼狽売りはやったらダメ、ということです。

そういう私はどうなのか?

ここまで散々話しておきながら、そういう私はどうかというと、恥ずかしながら狼狽しての損切り経験者です。

2006年、あのホリエモンの「ライブドアショック」で株価が暴落。

私が当時保有していた個別株も例外なく株価が大きく下落しました。

あまりの出来事に、仕事中であったにも関わらず、会社のパソコンで全保有株を売却したのでした。

その日1日で約40万円の損失を確定させてしまいました。

未だに忘れることのできず、痛恨の極みです。

だからこそ、私は新NISA損切り民のみなさんを嘲笑することはできません。

「なぜ、耐えられなかったのか?」と嘆き、同じ過ちを繰り返してほしくないと願っています。

下手をすると、これで投資が嫌になり、二度と戻ってこないことも考えられます。

夢と希望を抱いて勇気を振り絞り歩み始めたはずなのに、こんな形で去ってしまうのはもったいないとしか言いようがありません。

一方の私は、長い眠りを経て、2019年に戻ってきました。

一度失敗した経験を糧に、同じ過ちを繰り返さないよう慎重に投資をおこなってきました。

その結果が今ですので、ここからは私なりの視点で話を続けていきます。

なぜ”狼狽売り”してしまうのか?

人は何故"狼狽売り"をしてしまうのでしょうか?

その理由はいくつか考えられます。

1.投資は『資産が増えるもの』と思っている

まず1つ目は「投資は『資産が増えるもの』と思っている」からです。

投資を始めるきっかけの多くは、「新NISAで資産形成」や「株で資産が倍になった」「最近、皆投資で資産を増やしている」といったポジティブな話題でしょう。

そのため、無意識のうちに「投資=お金が右肩上がりに増えていく魔法の杖」のように捉えてしまいがちです。

しかし、現実の投資はそうはいかず、資産は一直線に増えるわけではありません。

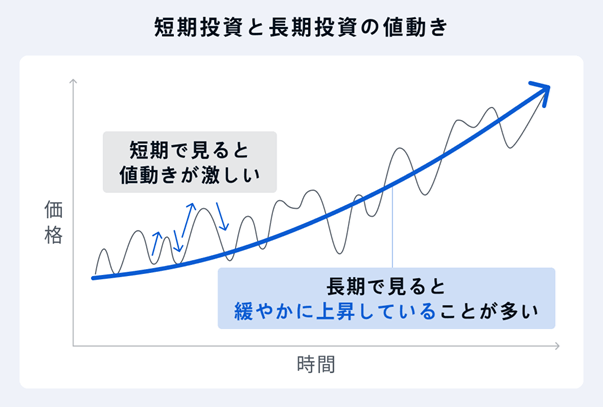

短期的には、世界情勢や経済指標の影響を受けて、予期せぬほど大きく上昇することもあれば、反対に急激に下落することもあります。

投資の本来の姿は、こうした激しい上下動を繰り返しながら、数年、数十年という長いスパンで見たときに初めて、緩やかに右肩上がりで成長していくものです。

この「短期的なマイナスは十分に起こりうる」という前提が抜けていると、一時的な下落を「取り返しのつかない失敗」だと勘違いしてしまいます。

増えることしか想定していない人にとって、目の前の評価損は自分の計画が崩れたサインに見えてしまうのです。

その結果、本来であれば長期的な成長を待つべき局面であるにもかかわらず、目先のマイナスをこれ以上広げたくないという一心で"狼狽売り"をしてしまうことになるのです。

2.『長期・分散・積立』投資を理解していない

狼狽売りしてしまう理由2つ目は「『長期・分散・積立』投資を理解していない」からです。

多くの初心者が利用している新NISAなどの制度は、本来、十数年単位の「長期」で資産を育てることを前提に設計されています。

この手法の肝は、一度に大金を投じるのではなく、時期を分散して「積立」を継続することで、購入価格を平準化し、最終的にプラスを目指す点にあります。

つまり、開始直後の数ヶ月や数年で資産が一時的に減ったとしても、それは運用のプロセスにおいて想定内の出来事に過ぎません。

しかし、この仕組みの本質を十分に理解していないと、わずかな期間のマイナスに耐えられなくなります。

5年、10年、あるいは20年といった長いスパンで投資を計画していたはずなのに、いざ画面上の数字が赤字になった途端、その長期計画を忘れて目先の損得だけで判断を下してしまいます。

本来であれば、運用期間が長くなるほど複利の効果や価格の安定が期待できるにもかかわらず、短期的な損失に意識が集中してしまうのです。

制度の特性を正しく理解していれば、下落局面は「平均購入単価を抑える機会」とも捉えられますが、理解が浅いと単なる「資産の減少」としか映りません。

長期投資において最も重要なのは、相場の良し悪しに関わらず淡々と継続することです。

それにもかかわらず、短期的な値動きに振り回されて売却してしまうのは、自分の選んだ投資手法のルールを自分自身で破っていることと同じなのです。

3.必要なお金で投資している

狼狽売りしてしまう理由3つ目は「必要なお金で投資している」からです。

投資の鉄則は、当面使う予定のない「余剰資金」で行うことです。

余剰資金とは、生活費や近い将来の支出、備えとしての貯蓄を除いた、減っても生活に支障が出ないお金を指します。

しかし、狼狽売りをしてしまう初心者の多くは、この資金配分が適切にできておらず、自分にとって「失ってはいけないお金」まで投資に回してしまっています。

株価の下落に過度に動揺し、冷静な判断ができなくなるのは、その資金が実質的に余剰とは言えない証拠です。

数ヶ月後の支払いに使うお金や、生活を守るための貯蓄を投資に投じていると、評価額が下がった際に「生活ができなくなる」という切実な恐怖が生まれます。

このような心理状態では長期的な視点を持つことは難しく、少しでも現金を回収しようとする焦りが投げ売りを誘発します。

適切な余剰資金であれば、相場の下落は数字上の変化として受け流せます。

しかし、必要なお金を市場にさらしている場合、下落は生活を脅かすリスクに直結します。

投資を始める段階で、資産を「使うお金」と「運用するお金」に明確に切り分けられていないことが、パニックを生む大きな原因となっているのです。

4.リスク許容度を超えている

狼狽売りしてしまう理由4つ目は「リスク許容度を超えている」からです。

「リスク許容度」とは、平たく言うと、資産が目減りしたときに、自分が精神的・経済的にどこまで耐えられるかという限界値のことです。

投資を始めると、株価のわずかな値動きが気になって何度もスマホで口座を確認したり、下落局面で不安のあまり仕事や家事が手につかなくなったりする人がいます。

このような状態は、明らかに自分のメンタルが耐えられる範疇を超えて投資を行っている証拠です。

本来、長期投資は「投資していることを忘れてしまう」くらいの距離感で取り組むのが理想的です。

生活の平穏を保ちながら、余剰資金を市場に預けておくことが継続のコツだからです。

しかし、許容度を超えた金額を投じていると、日常のあらゆる思考が投資の結果に飲み込まれてしまいます。

夜も眠れないほどの不安や、食欲がなくなるほどのストレスを感じる状況では、論理的な思考は停止し、本能的に「この苦しみから逃れたい」という感情が優先されます。

そして大きな下落が生じると、本来の運用目的や戦略とは無関係に、精神的な限界を迎えて売却ボタンを押してしまいます。

狼狽売りは、知識の有無以前に、自分の心が受け止めきれないほどの重荷を背負ってしまった反動として起こる現象なのです。

私はいかに乗り越えたのか?

ここまで"狼狽売り"について見てきました。

経験者の私からすれば、決して他人事とは思えません。

そんな私は一体どのようにして乗り越え、そして今では2000万円もの資産を運用するに至ったのでしょうか。

投資の再開のきっかけは「つみたてNISA」の登場です。

その理由は、短期投資で失敗した私にとって、コツコツと積み立てる手法は貯蓄が得意だった私には性格的に適していると感じたからです。

「つみたてNISA」を利用して投資を再開するかどうかを考えている中、水瀬ケンイチ氏の『お金は寝かせて増やしなさい』を読み、背中を押してもらいました。

ただし、個別株を保有したときには、常にドキドキしてしまい、仕事にも集中できなくなっていました。

その対策として考えたのが、2019年3月の最初の積立金額を900円に抑えることでした。

1つのファンドにつき300円で、3つのファンドを買ったので合計900円です。

さすがに900円ではドキドキしませんでした。

そして、慣れてきたと思ったら、徐々に積立金額を増やしていったのでした。

ついには「つみたてNISA」の上限だった33,333円を積み立てても、ドキドキせずに済むようになっていました。

しかし、積立金額を増やしていた中、投資を始めてから1年後にコロナショックに遭遇します。

それまで順調に育っていた資産のプラスは一瞬で吹っ飛び、一気にマイナスに転じました。

今までの私なら、ここで狼狽売りしていたでしょう。

しかし、私は「つみたてNISA」の利用者であり、長期投資をするつもりで投資を再開した身です。

こんなところで投資を辞めるわけにはいきません。

もちろん、売却せず、積立投資を継続するという判断に至りました。

その後も投資を続け、NISAは新NISAへ生まれ変わり、つみたて投資枠は一気に10万円へと拡大。

私も、もちろん積立額を10万円まで拡大させました。

さらには成長投資枠も利用し、2025年中には月の積立額が30万円へ到達。

12月に余っていた枠を全額投資し、晴れて「新NISA満額投資民」の仲間入りを果たしたのでした。

投資の本質

私が最初に投資を始めたのが30歳ごろのことです。

あれから20年以上の歳月が過ぎ、日本の投資環境は素晴らしく整備されました。

そして、次々に書籍が発売され、特にNISA制度のような「長期・分散・積立投資」に関する情報を仕入れることができるようになりました。

今では「投資の本道・王道」と認識されるに至っています。

投資とは「安く買って、高く売るもの」とばかり思っていましたが、その認識は間違っていました。

投資とは「早く買って、ずっと保持し続けるもの」でした。

もし20年以上前にその事実を理解していれば、今頃私の資産額はどうなっていたのか、後悔しかありません。

そういえば、私には20年以上前に亡くなった伯父がいます。

亡くなった後、一人残された伯母の家を訪れたのですが、本棚に『ウォール街のランダムウォーカー』が置いてあったのを今でもはっきり覚えています。

今から20年以上前にインデックス投資の優位性を理解していた人がこんな身近にいたのか、と思ったものです。

まとめ

以上『【歴史は繰り返す】今年も新NISA損切り民が大量発生したらしい』でした。

いかがでしたか?

狼狽売りの背景には、投資への過度な期待や制度の不理解、そして資金管理のミスがあります。

市場の急変時に冷静さを失ってしまうのは、投資の本質が「早く買って、ずっと持ち続けること」にあると確信できていないからです。

一時的な下落に一喜一憂せず、まずは自分の運用資金が本当に「数年先まで使わない余剰資金か」を改めて問い直してみましょう。

投資との正しい距離感こそが、長期的な資産形成を成功させる鍵となります。

以下関連記事です。

せっかく資産を5000万円築いても、一瞬で消え、転落してしまう原因をご紹介します。

リアルな準富裕層の皆様が、お金持ちの「別世界」ぶりの経験談・体験談を教えてくれました。

ネット上の情報を元に、金融資産7000万円貯まると私に起こるであろう変化を7つ集めてみました。