お金のプロが教える「退職金で買ってはいけない金融商品7選」

どうも。『毎日が祝日。』いわいです。

今日はネットで見かけたこちらの記事から。

「プレジデント・オンライン」に掲載された記事です。

お金を増やしたいと思うと投資に手を出したくなります。

事実、波に乗れれば資産を増やせます。

しかし、世の中にはなぜか投資に失敗する人たちがいます。

その一例が、退職金投資です。

なぜ金融機関は退職金の存在を知るのか?

まずは退職金の実態について。

現在、大企業の会社員や公務員の場合は、退職金は2000万円程度もらえることが多いようです。厚生労働省「就労条件総合調査」および内閣官房「退職手当の支給状況」を見てもその水準になっています。

いやー、退職金の無い会社に勤務している私からすると退職金をもらえること自体が本当にうらやましい。

完全に自力での資産形成を余儀なくされる人と比較して、1000万円、2000万円ともらえるのであれば、老後のゆとりが大きく異なります。

にもかかわらず、金融機関に言われるがまま退職金を投資にぶん回し、大損する人たちが後を絶ちません。

一体どのようなからくりになっているのかが気になります。

その一端が記事内で紹介されていました。

退職金は給与が振り込まれる銀行口座と同じ口座に通常振り込まれます。2000万円というまとまった金額なので、銀行側は対象者に「いつ」「いくら」振り込まれるのか事前に把握することになります。よって、退職金が入金されてから間もなく、銀行や銀行と同グループの証券会社から電話で連絡が来るのです。

大きなお金が振り込まれる際には金融機関内で情報が把握できており、そこから営業が始まる仕組みになっているようです。

なかなか怖い仕組みです。

人はなぜ退職金を言われるがまま全額投資してしまうのか?

怖い仕組みではありますが、金融機関の営業など断ればよいだけの話です。

にもかかわらず、多くの人がいまだに勧誘に乗ってしまう現実があります。

これは一体なぜでしょうか?

その理由の真っ先に思い浮かぶところとしては、ひとえに「お金を増やしたい」という根強い想いがあるのでしょう。

生きる上でお金は必要ですし、多くあればそれに越したことはありません。

だからこそ、資産運用の話に乗っかってしまうのだと思われます。

そして、記事でも指摘していますが「大企業信仰」は少なからずあると思います。

特に現在年金を受け取るような世代の人たちにとっては銀行はトップの業界です。

そんな人たちが勧める商品に悪いものは無いと考えるのも仕方ないことかもしれません。

そのあたりは私がブログで過去にも指摘しましたが「投資経験の無いこと」が影響していると思います。

若いうちから自分で商品を選択して投資していれば、金融機関の推奨に乗ることはないでしょう。

自己責任を求められる投資の世界で、自分で考えないという悪しき習慣が災いしていると言えます。

退職金で買ってはいけない金融商品

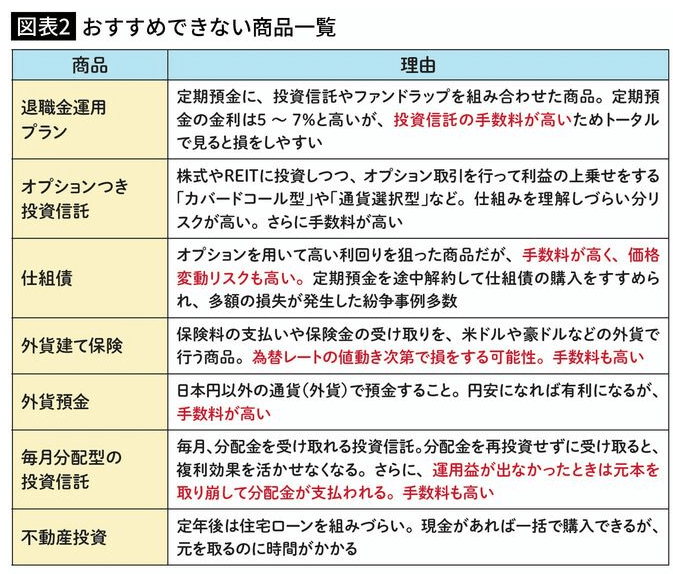

では、今回の記事で紹介されていた「退職金で買ってはいけない金融商品」とは一体何か?

全部で7つを一挙にご紹介します。

どれも怪しい。

少なくとも外貨預金と不動産投資以外は自分ではまずやらないです。

外貨預金は私の場合、米国株ETFを購入しているため、円をドルに替えており、一定額を保有しています。

ただし外貨預金目的ではないので、そのあたりは異なります。

不動産投資は検討したことはありますが、実行には移していません。

毎月分配型投資信託は、一定年齢以上の人なら検討したことのある人は多いような気がします。

過去は主流とも言える商品で、大人気だったからです。

現在では検討の対象にも入ってきません。

その他4つの商品については検討したこともありません。

よって退職後に限らず、そもそも投資対象としていかがなものかと思えるものが並んでいます。

金融機関の推奨商品は金融機関にとってメリットがあるから推奨なのです。

定年後は退職金をいくら運用に回すべきか?

退職金はいくら運用に回すのが適正か、という疑問もあるでしょう。

記事内ではFPさんは以下のように語っています。

退職金をもらう前の預貯金がどれくらいあるのかによっても変わりますが、退職金が2000万円であれば1000万円ほどを預貯金や個人向け国債などの安全資産に割くとよいでしょう。個人向け国債は「元本割れしない」、預貯金は「すぐに現金を引き出せる」点がメリットです。

2000万円なら半分の1000万円を安全資産に割く、とのこと。

ということは残りの半分、1000万円を投資に回すべきという意味でしょうか。

私は、個人的見解としては、定年後に投資はしないほうがよい、と考えています。

理由は資産を減少させるリスクを抱えることになるからです。

私も投資は行っていますが、年金受給開始までにすべて売却する案を持っています。

正確なところはもちろん現段階では未定ですが、十分な資産を保有したと判断すれば、すべて売却する可能性は十分あり得ます。

これは私が元々リスク耐性が低く、あまり投資向きの性格ではないことも影響しています。

それに普段からあまりお金を使わないことも理由となっています。

ここらは本当に人それぞれ。

老後もお金を必要とする人だっているでしょう。

長い老後を乗り切るにはそれなりの資金が必要になりますし、年金のみでは不足することも考えられます。

退職金をいくら投資に回すかに明確な回答はありません。

ただ一つ言えるとしたら、老後に初めて投資するなら退職金を金融機関に言われるがまま全額ぶち込むことだけは避けるべきでしょう。

まとめ

以上『お金のプロが教える「退職金で買ってはいけない金融商品7選」』でした。

いかがでしたか?

退職金に限らず、現役世代でも手を出すのは憚られるような商品が並んでいました。

金融機関が推奨してくるのもいかがなものかと思います。

資産を増やすためには「資産を守ること」も大事であることは理解しておくべきでしょう。

以下関連記事です。

投資の神様ウォーレン・バフェットの言葉は投資初心者にも非常に参考になります。

一時の幸運に恵まれたのを実力と勘違いして投資すると大失敗する事例です。

いろいろな投資商品を勧めてくる金融機関は、実は自分では買わない商品もあるのです。