「年金崩壊」シナリオに現実味。厚生年金は2040年代前半に破綻?

どうも。『毎日が祝日。』いわいです。

今日はネットで見かけたこちらの記事から。

「ダイヤモンド・オンライン」に掲載された野口悠紀雄一橋大学名誉教授の記事です。

「年金は大丈夫」「年金崩壊しない」と当ブログでは何度も語ってきましたが、現行制度のまま行った場合は危ないよ、というのが野口教授の主張です。

2040年代前半に年金は枯渇する試算

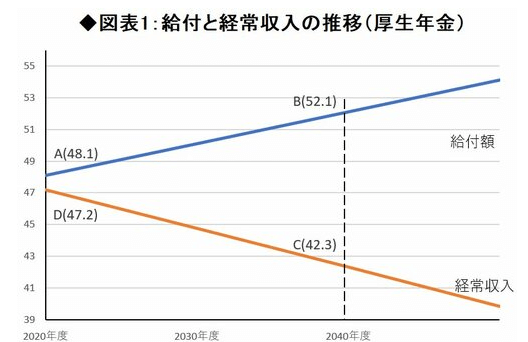

厚生年金について経常収支の推移を示すと、下の図表1のとおりです。

青のグラフは「給付額」です。

2020年度は48.1兆円。

今後65歳以上人口の増加に伴って増えていき、40年度には20年度の約1.083倍である52.1兆円となる試算です。

一方オレンジのグラフは「経常収入」。

経常収入の試算の計算式は引用に任せます。

経常収入の約3分の2は保険料だ(正確な比率は20年度で32.0兆円÷47.2兆円=0.678)。これは、15歳~64歳人口の減少に伴って、20年度から40年度にかけて0.807倍に減少する。

経常収入の残りは国庫支出金などで、これは、65歳以上人口の増加に従って増えると考えると、20年度から40年度にかけて1.083倍に増加する。

したがって、経常収入全体としては、20年度の47.2兆円から40年度までの間に0.678×0.807+0.322×1.083=0.896倍になって、42.3兆円となる。

よって、2020年度単年で1兆円の赤字だったのが2040年度には10兆円まで拡大します。

これはあくまで単年の話であり、2020年度から2040年度までの累計赤字は約100兆円まで膨らみます。

2022年12月末の積立金残高は年金積立金全体で191兆円で、厚生年金は約150兆円。

よって2040年には残高が50兆円まで減る試算になります。

2040年度に単年赤字が10兆円に達していることから、2040年代前半には年金が枯渇する、というのが今回の試算結果です。

解決策は年金支給開始年齢の引き上げのみ?

ここまではあくまで単純計算した結果です。

ポイントになってくるのは「積立金は投資に回して運用収入を得ていること」です。

運用がうまくいけばよいのですが、投資ですからどちらに転ぶか分かりません。

そもそも先ほどの試算から積立金も取り崩し始めないと年金を支給できなくなります。

ということは見込まれる収入も減りますから、残高の減少スピードは速まると考えてよいでしょう。

経済情勢の悪化により株価が低迷すれば、さらに積立金は減少します。

では、年金破綻を回避するためにはどうすればよいのでしょうか?

記事では、なんと最後の一文でサラッと書いてあるのみ。

年金財政の破綻を回避するには、年金支給開始年齢の再引き上げの議論を早急に始める必要がある。

要するに、早く制度変更しないと年金は持たないよ、ということなのです。

年金って破綻しないはずだったのでは?

当ブログでもたびたび「年金は破綻しない」と言ってきましたが、これは理由があります。

まず、制度として破綻させれば国が立ち行かなくなるのは明白です。

高齢者の生活をどう守るのか?

だとすれば、年金制度を縮小してでも制度維持に走る。

つまり、先ほどの「年金支給開始年齢の引き上げ」のように、なんとか年金制度を延命するための制度変更を行うはずだ、という意味です。

「破綻させない」が正しい表現と言えるでしょう。

ですから、将来の年金支給開始年齢の引き上げが一番可能性の高い制度変更なのです。

67歳から70歳あたりが検討幅になるでしょう。

この議論を無視できないのは、私が2039年に年金受給開始予定だからです。

私は当初、自分は年金受給開始年齢の引き上げには巻き込まれないと思い込んでいましたが、今回の記事を読むにつれ、ちょっと怪しいのではないかと思い始めました。

まだ資産をある程度貯めていますからなんとかなりますが、お金が無い人はどうすればよいのやら。

それにセミリタイア計画にも大きな影響を与えます。

もし70歳から年金受給開始となれば、55歳で会社をのほほんと辞めている場合ではありません。

もう少し資産を上乗せしておく必要も出てきます。

どちらにせよ無視できない非常に重要な問題です。

今後どのように議論が進んでいくのか見逃せません。

まとめ

以上『「年金崩壊」シナリオに現実味。厚生年金は2040年代前半に破綻?』でした。

いかがでしたか?

年金の受給開始年齢が引き上げられれば、老後のプラン変更は必至です。

さらに受給金額も減額されれば、なおさらです。

老後の生活に年金を主収入と考えている人が圧倒的多数だと思いますが、年金だけで生活できる人はごく一部になっていく可能性もありそうです。

以下関連記事です。

老後にお金を一気に失う意外な理由は「狙われること・騙されること」です。

仮にお金が貯まっても、使わなければ死の間際に後悔することになります。

資産5000万円以上で備えが万全でも老後不安は尽きません。