人生100年時代への対策が「長く働くこと」では当たり前すぎる

今日は、ネットで見かけたこちらの記事から。

一部の方にはおなじみの人のコラムです。

『人生100年時代への対策が「長く働くこと」に尽きる理由』って。。

当たり前じゃないですか?

長く働けば、収入を得続けることができるわけですから。

そのための健康を維持することと、できるだけ長く働ける仕事を見つけなさいというような話になりそうな気がします、その内容は一体?

というわけで、記事の中身を見ていくことにしましょう。

「人生100年時代」に「平均の数字」は通用しない

よく「老後資金は3000万円必要」と言われます。

これはモデルとなる家計をベースとして考えられたものであり、誰にも当てはまるものではありません。

支出が多い人であれば、もっと多くの老後資金を必要とします。

逆に、支出が少ない人であれば、もっと少なくてもよいかもしれません。

よって、他人が勝手に作った目安となる金額を目標とするのではなく、自分に合った金額を算出しておく必要があります。

平均の数字を参考にするのは、全く意味がありません。

この指摘は極めて正しいと言えます。

結局老後資金はいくら貯めたらいいのか?

人生100年時代を生き抜く上での解決策としては、結局のところ、ちゃんと備えるべく貯金しましょうという話の流れです。

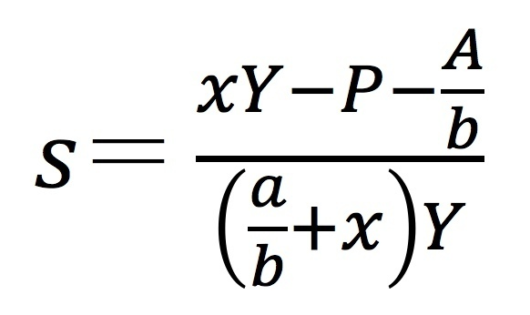

この方、過去の記事で「人生設計の公式」として、老後資金を算出できる計算式を紹介しています。

抜粋したのがこちら。

変数の定義は以下の通り。

s:貯蓄率(現役時代に可処分所得の中から貯蓄に回す比率)

x:「現役の生活費」に対する「老後の生活費」の比率

Y:可処分所得(手取り年収、円。今後の現役時代の概ね平均を想定して下さい)

a:現役期間(年数)

b:老後期間(年数。なるべく余裕を持って設定して下さい)

P:老後の定期収入(年額、円。主に年金を想定。Pensionの「P」)

A:現在の資産額(円)

この式は、「今後の現役生活の生活費」に対する「老後の生活費」の比率(x)を決めた時に、手取り収入(年収Y)に対してどのような比率(s)で貯蓄する必要があるかを求めるものだ。「必要貯蓄率」の計算式だと言ってもいい。

これを使って、老後資金を算出してみたらということらしいです。

ちなみに、とある界隈では有名な「逃げ切り計算機」を使ってみるのもよいでしょう。

75歳まで働けるようなセカンドキャリアを

ただ、長きに渡り働き続けることは避けたいと思っている人が多いとは思いますが、それはいわゆる普通の仕事だからです。

これが、もし自分の好きなことだったとしたらどうでしょう。

きっと、今の勤め先よりもストレスやつらいことは少ないはずです。

好きなことで収入を得ることができるのであれば、それに越したことはありません。

よって、長く働くことのできるセカンドキャリアという点については共感できます。

長きに渡り雇われ続けるよりも、自分の城を持つというのも悪い選択肢ではないでしょう。

軌道に乗れば、定年など気にすることなく長く働くことが可能となります。

人生100年時代を乗り切るためには、長く働くことができればいいのか?

老後にお金の不安を抱くことなく過ごすためには、確かに長く働き、定式収入を得ることが必要なのかもしれません。

それが確率的には最も安心できる生き方なのでしょう。

しかし、それは多くの人が望んでいることではないでしょう。

本音では、そんな年齢になってまで働きたくはないはずです。

だとすれば、老後に安心して過ごすことのできる方法を提案すべき。

65歳以降には全く働くことなく、悠々自適な生活を送ることができるようになるためには、どうしたらよいのでしょうか?

そこで、いくつかのアイデアを考えてみました。

人生100年時代を乗り切る方法その1 貯金

まずは、65歳までに目一杯貯金をしておくという方法です。

貯められるだけ貯めておいて、あとは逃げ切ろうという考え方です。

特に現段階で預貯金が少ないと不安を抱えている人であれば、少しでも早く始めるに越したことはありません。

少しでも多くの貯金をしておくことで、老後の生活を少しでも安定させることができます。

最もオーソドックスな方法といってよいでしょう。

人生100年時代を乗り切る方法その2 退職金

会社によっては、退職時に退職金が支給されるところがあります。

老後を乗り切るために、退職金をあてにすることもできます。

ただし、退職金の金額は会社や役職、勤続年数などによりさまざまです。

自分の会社の退職金がどれくくらいなのかを事前に把握しておくことができれば、老後の人生設計もやりやすいことでしょう。

気をつけたいのは、退職金を一気に支給してもらったときに、気持ちが大きくなってしまい、多額の支出をしてしまうことです。

退職金を短期間で溶かしてしまえば、長きに渡り働いてきた意味がなくなってしまいかねません。

人生100年時代を乗り切る方法その3 支出の削減

貯金とセットでやっておきたいのが、支出の削減です。

残念ながら、老後の収入は年金に頼らざるを得ません。

となれば、支出の上限は自ずと年金額となってきます。

それを超えてしまえば、貯金を取り崩すこととなり、老後破産への道のりを歩むことのになります。

老後はいろいろなところへ旅行に行きたい、という想いを持っている人もいるでしょう。

しかし、その夢のすべてをかなえることはできないと覚悟しておかなければならないかもしれません。

できるだけ貯金を取り崩すことのないよう、支出を切り詰めた生活を行っていくことも必要です。

老後破産の原因には、現役時代の支出を引きずり、生活を小さくすることができなかったという事例が多いことは頭に入れておくべきでしょう。

人生100年時代を乗り切る方法その4 投資

今の時代の流れは、預貯金よりも投資へ向かっています。

投資を行って、利益を産むことができていれば、年金にプラスして収入を得ることができます。

ただし、投資は必ずプラスになるわけではありません。

時にマイナスになる恐れもあります。

現に、退職金を全額投資に突っ込んで、あっという間に溶かしてしまったという話は決して珍しい話ではありません。

それに、明確な利益を生み出すほどの投資ができるようになるためには、まず種銭がそれなりになければいけません。

よって、投資以前にまず貯金なり、継続的な投資をそれまでに行っておく必要があります。

まとめ

以上いかがでしたでしょうか?

人生100年時代は、できるだけ長く働いた方がいいというのは理解できましたか?

それでも僕は長く働き続けることは避けたいと思っています。

だからこそ貯金をしているわけで、あと20年もの間、仕事をし続けるのは精神衛生上、耐えられないでしょう。

できるだけ働き続ける必要のないようなアイデアを見つけ、リタイア生活に入りたいものです。

最期の時に良い人生だったと思えるような老後を過ごせるよう、今から準備を始めておきましょう。