4300万円のうち1500万円を配当金欲しさで投資に回すことにした話

どうも。『毎日が祝日』いわいです。

これまでは株式投資などには頼らず、地道に4300万円近くまで貯めてきました。

しかし!

これからは株式投資に手を出していきたいと思います。

急激な方向転換です。

なぜこのような180度方向転換をすることにしたのでしょうか?

きっかけは配当金が欲しいと思ったこと

現在の私はセミリタイアに向けた準備中です。

ブログの副題にもあるとおり50歳までにセミリタイアしたいと考えています。

ここ最近考えていたことは、もっぱら50歳以降の生活をどうするかでした。

特に収入面については悩んでいました。

セミリタイアすると会社を辞めるわけですから、収入が一気に減少します。

収入減をいかにカバーするのか、最も現実的な選択肢がアルバイトでした。

ただ、仕事から解放されるために会社を辞めようとするのに、労働時間が減るとはいえ労働で収入を得続けるというのはいかがなものかとも思っていました。

そんなとき目を付けたのが、4300万円近く貯めてきた貯金でした。

自分が働くのではなく、お金に働いてもらう。

つまり投資です。

投資は投資でも、配当金投資です。

おそらく誰しもが配当金生活に憧れたことがあるのではないでしょうか?

配当金は不労所得です。

働かずして、株を持っているだけでお金が手に入る。

なんと素晴らしいことでしょうか。

仮に4300万円を全額投資して、3%の配当金を得るとすれば129万円の収入になります。

悪くはありませんが、129万円では東京で一人暮らしを続けるには労働収入は必要です。

そもそも全資産を株に突っ込めるほどの度胸はありません。

すでに45歳を過ぎていますから、そこまで大きなリスクを抱えることはできません。

投資したお金が無くなっても痛くない範囲で投資しようと考えています。

となると、住宅購入に2000万円程度は残しておきたいのと、現金として1000万円程度は手元に残しておきたいので、1500万円くらいなら投資しても構わないだろうと思い始めました。

1500万円を投資して3%の配当金なら45万円です。

45万円の不労所得があれば、アルバイトの時間も多少は減らせます。

欲を言えばキリがありません。

自分の抱えられるリスクを考えれば、止むを得ません。

配当金は積立投資でじわじわ増やす

次に、1500万円をどのように投資していくか?

個人的には一気に1500万円を投資する考えはありません。

やるなら積立投資です。

ようやく積立投資のメリットを受け入れられるだけの心理状態になってきました。

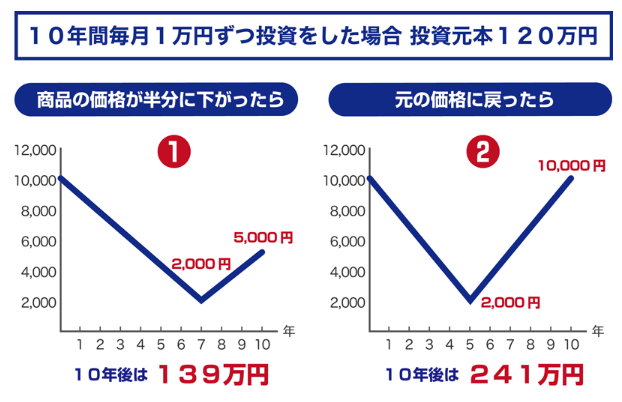

そして何と言ってもドルコスト平均法を受け入れられるようになってきました。

もちろん積立投資も万能ではなく、局面によっては一括投資の方が投資成績が良いというシチュエーションが訪れるかもしれません。

ただ、今の私にはいきなり1500万円を株に変えたとき、そのリスクに耐えられるだけのメンタルが備わっているとも思えません。

もしメンタルが備わっているのであれば、すでに投資は始めていたはずです。

よって、1500万円は積立投資でいきたいと思っています。

日本ではなく米国に投資したい

今度は投資対象の話です。

以前の私は日本株限定で投資していました。

そもそも以前は外国株に投資できるような環境は整っていませんでした。

ところが今や日本にいながら世界各国に投資できる環境がかなり整いました。

選択肢が増えたことは投資家にとって非常に大きいです。

日本だけでなく世界に分散投資できるようになったのは、リスクも分散できますし、成長性の期待度も大きく拡大します。

となると、日本株以外の選択肢を考えたくなってきます。

なぜなら人口減少の進む日本経済の将来に過度な期待はできないからです。

だったら米国株のほうがよいのでは?と考えました。

確かに株価だけでなく為替のリスクも加わりますが、長い目で見ればリスクは許容できるのかなと思いました。

何より投資の目的は配当金です。

配当に対する考え方が米国は日本と異なりますし、実績も大違い。

日本で高配当株として有名なJTですら、先日の発表で連続増配が16期でストップすることが分かりました。

一方、米国株なら16期どころか60期を超える連続増配の企業もあるくらいです。

高配当株狙いなら米国株に投資したほうがよいだろうと考えました。

個別株よりETFに投資したい

では、具体的にどの銘柄の株を買うか?

ここに来て非常に悩ましくなってきました。

確かに米国の高配当株には配当利回り4%~6%の魅力的な株がいくつもあります。

しかし、個別株を買い揃えてに投資は、将来銘柄を変更したりしなければならない事態になるかもしれません。

それは避けたいです。

そうなると、個別株ではないほうが良いことになります。

だったら何に投資すべきか?

今ならETFという選択肢があります。

個別株には及びませんが、2%から3%のETFはゴロゴロあります。

中には個別株をはるかに凌ぐ高配当のETFもあります。

ETFなら個別株とは異なり、一つ一つの株をチェックする必要がありませんから、手間がかかりません。

ですから、長い目で見たときには配当金は減るものの、手間のかからなさを考えETFのほうがよいのではないかと思っています。

一方で個別株は楽しいとは思います。

そのときそのときの状況で買い増ししたほうがよいのかと悩んだり、いろいろ分析したりしてみるのは投資の醍醐味かもしれません。

しかし、そのときそのときで最適な売買ができる自信はありません。

であれば個別株の集合体と言ってもいいETFに投資したほうがリスクも適度に分散されていますから、私には適していそうです。

ただ、肝心の具体的な銘柄はまだ決めかねています。

ETFとはいえ、やはり銘柄選びは難しいです。

SBI証券の米国株式・ETF定期買付サービスが最適

米国ETFを買うまできましたので、最後はどの証券会社にするかです。

私はつみたてNISAは楽天証券でおこなっています。

これは楽天スーパーポイントが目的です。

しかし、米国株の現物はポイントがつかないことを知りました。

となると、楽天証券、SBI証券、マネックス証券、どこでETFを買っても同じです。

であれば、私はSBI証券でETFを買いたいです。

なぜならSBI証券にはETFの定期購入サービスが存在しているからです。

毎月決まった日に米国ETFを購入する設定が可能です。

どうしても手動では買い付けを忘れてしまうことがあるでしょう。

定期買い付けを設定しておけば、買い忘れはなくなりますから、私のようなタイプにはうってつけです。

銘柄さえ決まれば、あとは設定するだけです。

まとめ

以上『4300万円のうち1500万円を配当金欲しさで投資に回すことにした話』でした。

いかがでしたか?

投資には目的に応じていろいろな方法があります。

自分に適した投資法を見つけ出し、長く楽しく続けられるようにしてください。

利益欲しさのハイリスクで市場から退場させられないよう注意しましょう。

私は長く安定して配当金を得られる仕組みづくりに着手します。

おまけ

皆さんは「モトリーフール」をご存じですか?

「モトリーフール」は米国株式を始め、海外株式の一次情報や投資にまつわる情報をメディアを通して提供しているサイトです。

以下の欧米主要メディアの評価からも見て取れるように、海外では個人投資家の株式投資のアドバイザーとしてブランドを確立しています。

・「モトリーフールは、ややいかがわしい投資アドバイザーが多いなかで、倫理的なオアシスとして際立っている」―エコノミスト誌

・「初心者だけでなく、経験者にも豊富な投資情報を提供してくれる」―バロン誌

・「個人投資家への確かな情報とアドバイスを提供」―ワシントンポスト紙

・「億万長者も、モトリーフールからヒントを得ている」―タイムズ紙

・「面白くて、賢明だが、批判的で、強い主張を持っている」―フォーチュン誌

海外投資の情報を日本語で提供してくれる非常に貴重なサイトであり、無料のメールマガジンを提供しています。

無料メールマガジンは、米国株をはじめとする海外投資の最新情報が欲しい人にはうってつけと呼べるサービスのはずです。