【億り人】1億円オーバーの財産を築いた成功の秘訣と必要な手法とは?

どうも。『毎日が祝日。』いわいです。

今日はネットで見かけたこちらの記事から。

最近はFIREの記事が減ってきましたので、記事を探すのが大変。

ということで、少し前の記事から持ってきました。

マネックス証券が運営するメディア「マネクリ」を調べていたところ、大御所の記事がありましたのでご紹介します。

『お金は寝かせて増やしなさい』の著者として知られる水瀬ケンイチ氏の記事です。

日本の積立投資の元祖であり権威と言ってもよいかもしれません。

純粋なFIRE記事ではありませんが、FIREを目指す人にとって、新NISAで資産を増やしたい人にとって必見の記事です。

短期トレードに振り回された投資デビュー期

そもそも水瀬ケンイチ氏はなぜ投資を始めたのでしょうか?

20代後半に「老人ホームに入るのにどれくらいお金がかかるかを知ったとき」でした。

予想外の高額に焦りを覚え、将来に備えるべく投資の必要性を感じたのでした。

さらに、将来的には早期リタイアしたいという意向もあったようです。

投資を始めるべく、当時の勉強のことが少し書かれていますのでご紹介します。

コンビニの棚に並ぶマネー誌を手に取ったり、書店で株式投資の本を買ったりして勉強しました。20年前、雑誌や書籍は短期のトレードをベースにした内容がほとんどでした。

今でこそ積立投資は身近なものに、よく知られた手法になりましたが、以前は投資と言えば「安く買って、高く売る」短期投資が主なイメージでした。

そして、20年前は超短期投資の手法である「デイトレード」が有名になった時期です。

水瀬ケンイチ氏も短期投資を始めたものの、株価が気になりすぎたり、銘柄研究にのめり込み過ぎて土日を潰すこともあり、「このままではいけない」と危機意識を持ったようです。

そして約2年の試行錯誤の上、辿り着いたのが「インデックス投資」でした。

当時でよくこの手法に辿り着けたなと感心します。

継続してこそ「複利効果は加速」する

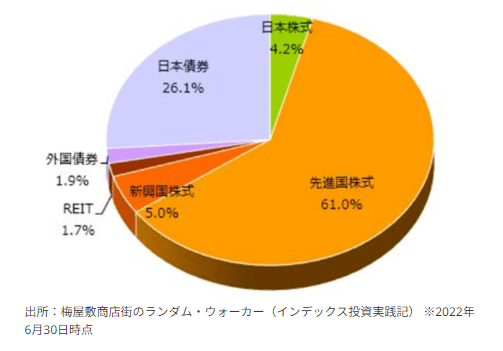

記事では水瀬ケンイチ氏のポートフォリオも紹介されています。

先進国株式が最も多くなっています。

記事を読む限り、いろいろ買っていたところからオルカン一本にまとめたようです。

あとは今後の方針として年齢的なものもあり、債券比率を高めるともコメントしています。

このあたりの好みは人によるので無理してまで真似をする必要はないでしょう。

記事を読んで大事なこととしてお伝えしなければならないのは「継続することの重要性」です。

20年もの投資歴ということは、あのリーマンショックを乗り越えたことを意味しています。

コロナショックの比ではないレベルの大暴落を乗り越えられた秘訣が書かれていました。

株式投資をするわけですから、当然、株価下落のリスクは想定しています。リーマン・ショックの際、年間の下落率は当時の私のリスク許容度(-50%)の範囲内でした。しかし、一時的ながら想定以上の損失(-60%)となり、心を乱されたことは否めません。

理論上、株価の動きは約95%の確率でポートフォリオの標準偏差の2倍の範囲内に収まります。リーマン・ショックはその95%に該当しないレアケースであり、これがずっと続くような事態になることはまずないだろうと考えると、不思議と心が落ち着きました。半面、自分のリスク許容度をもう少し厳しめに見積もっておくべきだったと反省しました。その後、インデックス投資を始めて10年経ったタイミングで、資産配分を見直し、それまで2割だった債券比率を3割に引き上げました。

まずは冷静になること。

そして、今後も株価下落が続くことはないと気づくこと。

「狼狽売り」という言葉があるように、自分の資産が激減するのを目の前にしたら狼狽えて「これ以上資産を減らしたくない」と売却する気持ちは分からなくもありません。

しかし、時間をかければ再び株価は戻ってくることを歴史が証明しています。

やはり投資は「続けること」が最も大事なのだと教えてくれます。

水瀬ケンイチ氏も「継続の重要性」を次のように語っています。

リーマン・ショックの時にはインデックス投資仲間の方の中には投資をやめてしまった方もいらっしゃいました。しかし、私はマーケットが下落しても投資を継続して20年やってきたからこそ、1億超のひと財産を築けたと思っています。投資の複利効果は一定期間が経過した後に加速するため、長期にわたって投資していないとなかなかその恩恵にあずかれません。インデックス投資は長時間継続して初めて形になると思います。「継続は力なり」です。

投資を継続する上で大事な4つのこと

投資を継続することが大事であることは分かりましたが、では投資を続けられるようにするにはどうしたらよいのでしょうか?

コツが記事内にいくつか書かれていましたので、まとめてみました。

1.外部環境の変化で投資方針を変えない

2.自分でコントロールできる部分に注力する

3.「生活費の2年分の生活防衛資金」をキープしておく

4.周囲の“情報ノイズ”に惑わされない

とにかく「ブレない」ということが大事なのでしょう。

外部環境によって投資方針を変えたりしない。

そして、このご時世ですからいろいろな情報が入ってきますが、情報に惑わされない。

投資方針をコロコロ変えることは、継続性が重要なインデックス投資においては禁物です。

あとは、積立投資でやることは「お金を稼ぎ、稼いだお金の一部を投資に回す」ことだけ。

最後は何が起きても最低限の生活はできるよう生活防衛資金を確保しておけば、多少の安心はできるでしょう。

どれも確かに大事なことだと頷けます。

水瀬ケンイチ氏のFIRE観

記事の最後に水瀬ケンイチ氏はFIRE観について語っていますので、ご紹介します。

私の人生の選択肢を大きく広げてくれたことでしょうか。投資の書籍を出版したり、イベントを企画したり登壇したりといったこともその1つです。

そして、経済的な余裕が生まれたことで、住む場所や働き方を自由に選ぶこともできます。私自身、FIREブームのずっと前から、早期リタイアを視野に入れてきました。といっても、今の若い世代の方々が考える「20代で頑張って節約してお金を貯め、30代でリタイアして極力消費しない生活をする」というFIREとは少し違います。私のFIREは、生活費の心配をせずに自分のやりたいことをやりたい場所でやるというもの。FIRE達成に向け、今は8合目、9合目辺りまで来ている感じですね。

世間一般のFIREに対して「極力消費しない生活」と述べています。

それに対して水瀬ケンイチ氏自身は「生活費の心配をせずに自分のやりたいことをやりたい場所でやる」とも述べています。

私は激しく同意します。

世の中には2000万円、3000万円の資産で会社を辞め、投資収入とアルバイトで生活をしている人が「FIRE達成」と称しているようです。

私は「貧乏FIRE」と揶揄していますが、貧乏FIREは本当の意味の「経済的自由」を手にしていないと思います。

サイドFIREするにしても、もっと大きな資産を築いてからのほうがよいのでは?と思ってしまいます。

そのあたりのFIRE観は人それぞれですので、今日はこのあたりでとどめておきます。

まとめ

以上『「【億り人】1億円オーバーの財産を築いた成功の秘訣と必要な手法とは?』でした。

いかがでしたか?

FIREのための資産形成においてインデックス投資は非常に有効な手段であることは間違いありません。

水瀬ケンイチ氏の著書でも読みながら勉強してみるとよいのではないでしょうか。

以下関連記事です。

実際にFIREした人が「FIREなんて辞めておけ!」と語っています。一体なぜでしょうか?

「お金持ちになれる人は若い頃から違う」とFIRE達成者も断言しています。

30歳でFIREを達成した元・三菱サラリーマンの穂高唯希氏はどのような「マイルール」を持っていたのか紹介しています。