2人の子どもを育てながら1億円貯めた夫婦が選ぶ、お金を貯める方法

どうも。『毎日が祝日。』いわいです。

今日はネットで見かけたこちらの記事から。

プレジデント・オンラインに掲載されたFPさんと作家の夫婦による記事です。

学費を貯めるためのおススメの方法を教えてくれる内容となっています。

しかし、学費に限らず老後資金や住宅費など大きなお金を必要としている人にとって参考になると思われます。

お金のプロは「銀行預金」「学資保険」を選ばない

現在、大学卒業まで「子ども一人にかかるお金は2000万円」と言われています。

これは通う学校が公立か私立かによって変わってきます。

子育てには本当にお金がかかります。

結果として結婚しても子どもを持たないとか、せいぜい一人までといった選択になるのでしょう。

給料の上がりにくい世の中になっていますから仕方ありません。

では、子どもを育てるためにお金を貯めるにはどうしたらよいのでしょうか?

ちなみに2023年のソニー生命の調査によると、教育資金の準備方法で最も多いのが「銀行預金」、ついで「学資保険」だったそうです。

「銀行預金」とは単に銀行に預けておくだけ。

利息はほとんどつきません。

よって、長年銀行にお金をとどめておくだけですから、物価上昇により目減りする恐れがあります。

次いで「学資保険」ですが、筆者は学資保険については以下のデメリットがあるとして疑問を抱いています。

1.柔軟に資金を動かせない

2.中途解約すると元本割れのリスクが高い

3.返戻率が低い

個人的には保険嫌いということもあり、もし私に子どもがいても学資保険を選ぶことはないと思います。

では、どのような方法で教育資金を貯めればよいのでしょうか?

教育資金を準備するなら「NISA」一択

筆者による答えは「NISA」、つまり「投資」でした。

ここ最近は投資に結び付ける話が多くなっていますが、それだけ投資にかかる期待値が大きいということでもあります。

筆者夫婦がNISAで1億円を作ったわけではないはずですが、それでもNISAがおススメということなのでしょう。

投資を始めるならNISAは利用しない手はありません。

筆者によるNISAのメリットは以下のとおり。

1.売買益や配当金に税金がかからない

2.子どもの進路の変化に合わせられる柔軟さ

3.複利のメリットを享受できる

2と3はNISAというより保険と比較しての投資のメリットと言えます。

よってNISAのメリットといえば1の「非課税」です。

この非課税が非常に大きいです。

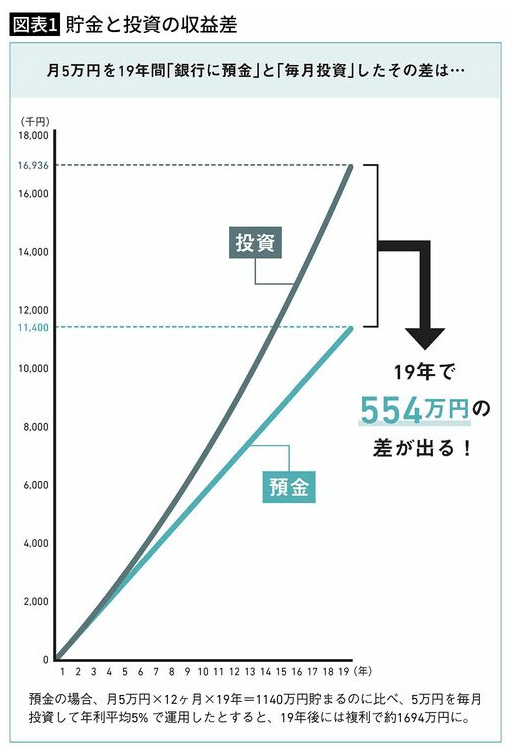

そして3の複利の効果と合わせると、銀行預金と比較して投資がどれだけ有利かが下のグラフから分かります。

私の場合は子どもがいませんので、教育資金を考えることはありません。

学資保険の仕組みは全く分かっていませんし、そもそもの保険嫌い。

よって学資保険を選択する余地はなく、NISA一択です。

現行制度なら「つみたてNISA」、2024年から始まる新NISAなら「つみたて投資枠」を利用しましょう。

新NISAなら1800万円まで投資可能です。

課題は手法より「資金の捻出」

教育資金を作るのにはNISAが良いとは理解いただけたと思います。

教育資金に限らず、いろいろな資金を作る上でNISAは使える制度と言えるでしょう。

となると問題は「1800万円を捻出できるかどうか」です。

例えば、大学までの学費を準備するという目的で新NISA制度を満額つみたて投資で利用するとしましょう。

仮に20年間で1800万円を投資するとしたら、1年間で投資する金額は90万円。

つまり1ヶ月あたり7万5000円となります。

1ヶ月に7万5000円の資金を捻出できますか?

先ほどのグラフでの資産増加も、あくまで理論値の話。

投資で毎年一定額ずつ資産が増えていくことなどありえません。

10%増える年もあれば2%しか増えない年だってあります。

ときに10%下がる年だってあります。

そんなリスクのある投資に対して貯金を全額回すことがはたしてできるかどうか。

資産を全額投資に回せるハートの強い人間はごく一握りのはずです。

つまり貯金の一部である7万5000円を投資に回すことになるのが一般的です。

そうなると、1ヶ月に少なく見積もっても10万円は貯金し、うち7万5000円を投資に回す、とかでしょうか。

また、リスク耐性の低い人の場合、1ヶ月の貯金額をもっと増やさなければ7万5000円を確保できないかもしれません。

どうやって投資資金を捻出するか?

これは各世帯ごとの課題であり、いかに無駄な支出を削減するかが解決策となるでしょう。

リスク耐性が低ければ、投資以外の方法に頼ることになるでしょう。

特に教育資金であれば、夫婦で同じ目標を目指すわけですから、お互いの考えを合致させる必要があります。

新NISAを利用した投資がこれからの資産形成においては最善策となりそうですが、世帯ごとの事情があるため鵜呑みにはせず、自分たちにとっての最善策が何かを探るべきでしょう。

まとめ

以上『2人の子どもを育てながら1億円貯めた夫婦が選ぶ、お金を貯める方法』でした。

いかがでしたか?

新NISA制度は教育資金に限らず、老後資金や住宅資金を貯める目的でも十分利用可能です。

目的は特にないけれど、とりあえずお金を貯めておきたいという人もOKです。

新NISA制度は2024年からスタートすべく、少しずつ情報が出ています。

これから情報収集をして、どのように投資するかを考えておくとよいでしょう。

以下関連記事です。

元国税OBに富裕層に近づくために今すぐにやめた方がいいことを教えてもらいました。

お金を貯めたいなら18年で5300万を貯金した37歳元工場勤務員の「給料観」から学ぶべきことがあります。

いつまでも貯金が増えない人は根本的に「収入の多い人がお金持ち」と誤解しています。