「米国株に集中」か?「世界分散」か?これからの資産運用を考えるヒント

どうも。『毎日が祝日。』いわいです。

今日はネットで見かけたこちらの記事から。

私は米国株に集中派なのですが、ちょっと不安を感じつつある今日この頃。

そんな中で見つけたのがこちらの記事。

気になるので早速中身を見ていきましょう。

GAFAMの成長は今後も続くのか?

「GAFAM」とは、もちろん「グーグル」「アップル」「フェイスブック」「アマゾン」「マイクロソフト」の総称です。

近年のアメリカを象徴するような5大企業ですが、注目されている指標はこの5社を抜いた「S&P495」とのこと。

私は初耳だったのですが、注目の記述が記事内にありました。

なんとS&P495の直近10年間のリターンは、日本のTOPIXと大して変わらなかったという報告もあります。「アメリカ株の10年」というよりも「GAFAM株の10年」だったと言うほうが正しいのかもしれません。

マジですか?

直近10年間と言えばスマートフォンが登場して、SNSが登場してとまさに革新的な10年間だったとも言えます。

では今後10年間もGAFAMが同じくらい成長し続けられるかと問われれば、大半の人は「NO」と答えるのではないでしょうか。

「NO」だとすれば、米国株と心中するようなポートフォリオは疑問を抱かざるを得ません。

米国株のシェアは低下していく?

次に米国株と国際分散についての考え方です。

ここではジェレミー・シーゲルの著作から米国株に絞った投資は危険であるとしています。

次に、マクロ的な観点から、国際分散投資について見てみましょう。ジェレミー・シーゲル氏は『株式投資 第4版』で、「投資対象を米国株だけに絞るのは、投資家にとって危険な選択である」と警鐘を鳴らしています。その理由を、「米国株の世界シェアは、今世紀の半ばまでに18%以下に低下してしまうから」としています。

2022年2月現在で、世界の株式時価総額比率でアメリカ株は44%を占めます。戦後は約9割、70年代は世界の3分の2に、2000年代には3割ほどになり、この10年間で44%まで盛り返しました。これが2050年には2割以下にまで下がるとシーゲル氏は言っているのです。

米国株のシェア低下の背景にはとGDPの予測が関係しています。

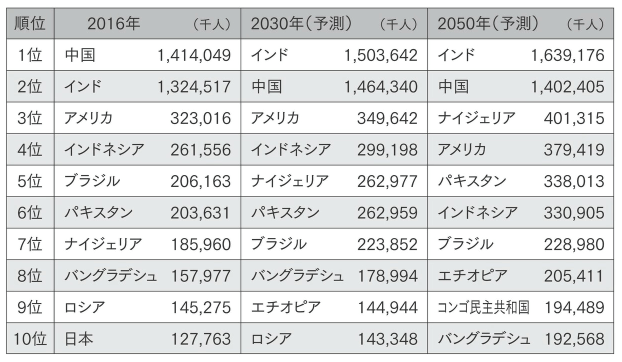

下の表は2050年までの人口予測です。

今後はインドが中国を抜き世界1位になる一方、アメリカは4位に後退する予測となっています。

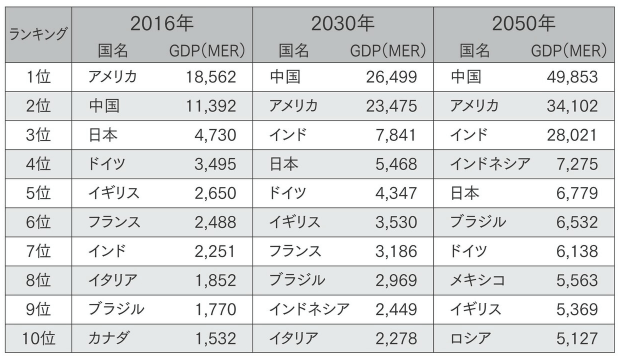

次にGDPの予測です。

これを見ると中国がアメリカを抜き世界1位に。

そしてインドが大きく成長し、アメリカに次ぐ世界3位になる予測です。

そのほか現在の先進国が軒並み低成長な中、新興国は大きく経済成長を遂げる予測も出ています。

これらのデータからアメリカの価値は相対的に下がると考えられます。

ここまで見てくると、今後の投資はアメリカ一極集中より全世界に分散したほうが良さそうに思えてきます。

バンガード社も世界分散を推奨している

どうやら各所でアメリカへの集中投資は危険であるとの指摘が出始めていたみたいです。

まずはインデックスファンドの創始者であるバンガード社。

世界で最初に個人向けインデックスファンドを創設したバンガード社は、「Vanguard economic and market outlook:2022」にて、今後10年間の米国株全体の平均リターンは米国を除く世界株式の平均リターンに劣ると予測しています。

続いて「ヘッジファンドの帝王」ことレイ・ダリオ氏。

また、「ヘッジファンドの帝王」と呼ばれ「オール・ウェザー戦略」や個人投資家向けの「オール・シーズンズ戦略」をつくったレイ・ダリオ氏が、新著『Principles for Dealing with the Changing World Order:Why Nations Succeed and Fail(未邦訳)』で、米国の衰退を示唆していることも見逃せません。

最後にイェール大学のレポートから世界的な投資家たちの動きを見ても脱米国株の動きが見てとれます。

最後に、世界的な機関投資家を見ても、徐々に国際分散にシフトさせていることがわかります。イェール大学の2021年度レポートによると、国内の株式は2.25%、世界株式に11.75%と、米国の大学基金も米国株に集中させてはいません。

米国株一辺倒は正しい投資手法なのか?

ここまで見てくる米国株メインに投資しているのは、これからの時代の投資手法としてはたして正しいのか不安が生じてきます。

私の場合も資金の大半を米国株に集中投資しているような状態になっています。

しかしアメリカ以外の国が投資の対象としてアメリカに匹敵する国になれるかと問われると、それもはたしてどうなのか疑問が残ります。

それにアメリカから「新たなGAFAM」が登場する可能性もあるでしょう。

ですから、これからも中心はアメリカだとは思います。

ただし個人的には考え直す必要があるかもしれません。

転機は4月。

突如ちょっとした思い付きからVTIの積立投資を始めたからです。

つみたてNISAがオルカン、S&P500、全米株式ですから、あまりにもアメリカに偏りすぎました。

つみたてNISAはオルカン一本にして、プラスでVTIと変えたほうがバランスはまだマシかも。

今後の投資バランスについてどうするか、しばらく考えてみたいと思います。

まとめ

以上『「米国株に集中」か?「世界分散」か?これからの資産運用を考えるヒント』でした。

いかがでしたか?

米国株一辺倒か全世界か、非常に悩ましいところです。

アメリカが今後どうなるか分かりませんが、少なくとも日本よりは期待できるはずです。

新興国は成長するのでしょうが、読めない部分も多々あり、なんとも言えません。

本当に悩ましいのですが、それはそれでまた楽しいのかもしれません。

今後の投資についてじっくりと考えてみたいと思います。

以下関連記事です。

経済評論家の山崎元氏もS&P500への妄信は危険であると警鐘を鳴らしています。

しばらくは米国株にとって厳しい時間を過ごすことになるかもしれません。

株価崩壊に立ち向かうべく元外資系金融機関出身3人からの4つのアドバイスをご紹介します。