お金のプロが考える「結局老後いくら必要なのか」の最終結論

どうも。『毎日が祝日。』いわいです。

今日はネットで見かけたこちらの記事から。

今回は「プレジデント・オンライン」に掲載された老後資金の記事です。

あの大江英樹氏の奥さんである大江加代氏の記事です。

能天気旦那と比較して現実的な視点を持っている人なので、そこそこ信用できる記事かもしれません。

それでは中身を見ていくことにしましょう。

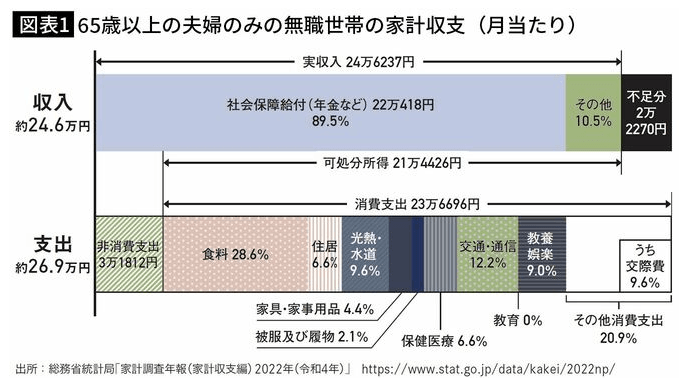

老後の平均支出は26万8508円

まずは老後の収支が構造が紹介されていました。

ベースとなったのは総務省統計局が毎年出している「家計調査報告」の令和4年(2022年)分です。

あくまで平均から算出してますから、合致する人はまずいないはずです。

あくまで目安に留めてください。

老後の支出でよく言われるのは「現役時代の7割程度」です。

老後の支出の平均は26.9万円のようですが、あくまで「夫婦で」の数字。

単身世帯ならもっと少ないわけです。

ですので、まずは自身の現在の支出が月どれくらいかを算出することから始まります。

そして、現在の支出を算出したら、今度は老後が月いくらになるかを予想しましょう。

住む場所やどのような暮らしをするかによって変わってきます。

この月の生活費がベースとなって将来の支出予測となります。

ただし、その他にも重要な支出を計算しておかねばなりません。

医療費+介護費で900万円を想定

それが医療費と介護費です。

老後はどうしても発生するであろう費用です。

医療費については金額の見立ての参考となる一節がありました。

厚生労働省が2020年度に行った調査によると、年齢階段別の1人当たり医療費の自己負担額について、65歳から100歳まで35年間分を合計すると約270万円となっています。

なるほど、270万円程度が一つの目安となりそうです。

分かりやすく300万円としておきましょう。

そして介護費についてはこちら。

護については、生命保険文化センターの「生命保険に関する全国実態調査」(2021年度)によると、介護にかかった費用は平均月額8万3000円、介護期間の平均が5年1カ月、一時的にかかった費用の平均が74万円とあるので、総額を概算すると約580万円となります。

580万円とはなかなかの金額です。

600万円と見ておきましょう。

よって医療費と介護費の合計で900万円を見ておくとよいでしょう。

公的年金の繰り下げ受給で長生きリスクを低減できるか?

あとは老後に受け取る年金で生活費をどこまでカバーできるか?

年金から先ほど算出した支出の差額が用意しなければならない老後資金となります。

年金の受け取り額は「ねんきんネット」を使ってシミュレーションが可能です。

しかし、不確定要素が非常に多いのも事実です。

若ければ若いほど将来の収入など読めませんから、将来の年金額をシミュレートしようにもなかなか難しいところはあるでしょう。

40代を過ぎてくると、おぼろげながら将来の予測ができるようになってくるかもしれません。

年金の額は予想しづらい点はありますが、「ねんきんネット」なら4パターンまで保存することが可能です。

いくつかのパターンを想定しておくとよいでしょう。

また自分が何歳まで生きるかも分かりません。

寿命は決め打ちになりますが、最低でも90歳は見込んでおくとよいのではないでしょうか。

老後資金の不足を恐れ、私は100歳までで見込みを立てています。

そして年金額の計算、特に年金をお得にもらう的な記事で必ず登場するのが「繰り下げ受給」です。

公的年金は、受給開始を65歳から1カ月遅らせるごとに支給月額が0.7%増えます。

5年(60カ月)の繰り下げで42%増、10年(120カ月)では84%増となります。

今回の記事でも最終結論としては「毎月の生活費を賄えるまで繰り下げる」と述べています。

私は実は繰り下げ受給推奨派です。

と言っても、個人的にはせいぜい3年程度かなと考えています。

私より若い人たちは、そもそも65歳支給開始ではなく70歳支給開始になっているような気がしています。

となると、繰り下げ受給の年齢が75歳とかになり、長生きする人でなければ意味をなさなくなります。

よって、繰り下げ受給が長生きリスクの低減になるかと問われると、なんとも微妙。

物価上昇との関係性と絡めて考えても、本当に今後の年金制度次第と言わざるを得ないと思います。

50歳までにやっておくべきこと

では、老後のために人々は何をやるべきなのでしょうか?

私は20代・30代といった私よりはるかに若い人たちには、貯金による老後資金対策より、仕事をがんばって収入アップを目指してもらいたいと考えています。

そもそも貯金を増やすなら収入の多い方が有利です。

収入が多くなれば、投資に回せる資金も増えるでしょう。

そして収める年金保険料も増えますから、将来受け取れる年金も多くなる可能性があります。

お金に関するリテラシーはもちろんですが、ビジネスに関するスキルを身に付けるほうが長い目で見れば役に立つことが多いです。

最近は若いうちから「FIREしたい」と思う人もいるようですが、現実にはFIREできる人などほんの一握りです。

であれば、長きに渡り社会を渡り歩けるビジネススキルのほうが役に立ちそうです。

長い老後も待ち構えています。

会社を辞めた後でも食べていけるだけのスキルを身に付けたほうが良いのではないでしょうか。

まとめ

以上『お金のプロが考える「結局老後いくら必要なのか」の最終結論』でした。

いかがでしたか?

結局年金の繰り下げ受給が結論という至ってシンプルなものでした。

一般には繰り下げ受給は嫌われているようですが、65歳から受給できるルールのうちなら十分役立つのではないかと考えています。

繰り下げ受給が嫌ならば、資産形成して必要な老後資金を貯めるべきです。

老後資金を貯められないなら、老後も働き続けることになります。

将来の見通しが見えづらい昨今ですから、いろいろな選択肢を用意しておくとよいでしょう。

以下関連記事です。

いくらゆとりある老後にしたいからと言っても、年金を30万円ももらえる人はそういません。

「ずっと投資を避けている人」は老後になって「投資しておけばよかった」と後悔することになるかもしれません。

65歳をすぎて「老後破産」におちいる人たちには、ある意外な共通点があります。